【初心者向け】イーサリアム(ETH)の特徴と将来性を徹底解説!

こんにちは、しんです。

本記事では、仮想通貨で時価総額2位のイーサリアム(ETH)について、特徴と将来性について解説します。

- イーサリアム(ETH)とは

- イーサリアム(ETH)の特徴

- イーサリアム(ETH)の発展

- イーサリアム(ETH)の将来性

私が仮想通貨投資で主力として資金を入れているのがイーサリアムです。

イーサリアムにはビットコインと違う特徴があり、とても魅力的な投資先だと考えています。

本記事では、仮想通貨を始めて間もない人や興味のある人に向けて、わかりやすくイーサリアムの特徴と将来性を解説して、投資するかの判断材料に利用できるよう書きました。

それでは解説していきます。

①イーサリアム(ETH)とは?

イーサリアム(ETH)とは、仮想通貨のうちアルトコインに分類される通貨の一つです。

アルトコインとは、ビットコイン(BTC)を除くすべての仮想通貨のことです。

イーサリアム(ETH)は仮想通貨の時価総額ランキングでも長きに渡ってビットコイン(BTC)に次ぐ2位なっています。

ビットコインとイーサリアムの違い

イーサリアム(ETH)はビットコイン(BTC)と目的や用途がかなり違います。

ビットコインは、過去のすべてのトランザクション(取引)が記載された「分散型台帳」です。チェーン状に連なったブロックに書き込まれるのは、「誰から誰に◯BTC移動した」という「取引」の記録だけです。

つまり、ビットコインは価値の交換や保存といった決済用途が目的となっています。

一方で、イーサリアム(ETH)は開発するためのプラットフォームとして使用されます。

イーサリアム(ETH)は、誰もが使用できるような、多くの通貨やサービスの基盤となることを目的としています。

②イーサリアムの特徴

スマートコントラクト

イーサリアムもビットコインと同じブロックチェーン技術を使った「分散型台帳」です。

しかし、ビットコインと違うのは「取引」の記録だけでなく、「契約」の内容もプログラムとして書き込まれる点です。

例えば契約書には「これこれの条件を満たした時は、いくら支払う。約束が守られなかった時は、これこれの対応をする」といった内容が記載されています。

イーサリアムでは、これらの内容がプログラムとして書き込まれ、決めれらた条件が満たされたときは、価値の移転や支払いなどが自動で実行されます。

約束が守れなかった時も、あらかじめ決められた内容が自動で実行されます。

人の手を使わずに自動で実行されるスマートな契約なので「スマートコントラクト」と呼ばれています。

「スマートコントラクト=プログラムによる契約の自動化」は、それまで大勢の人が携わることで成立していたさまざまな取引を、アルゴリズムに置き換え、すべて自動で行うことができます。

そのため、従来の産業構造を根底から覆す「破壊的なイノベーション」を生み出す可能性があります。

分散型アプリケーションのためのプラットホーム

スマートコントラクトが画期的なシステムであることは上述のとおりです。

しかしイーサリアムがこれだけ世の中に受け入れられているのは、それだけが理由ではありません。

むしろ、イーサリアムが真に優れているのは、このスマートコントラクトを実装したアプリケーションを誰でも設計・開発できるようにしたことにあります。

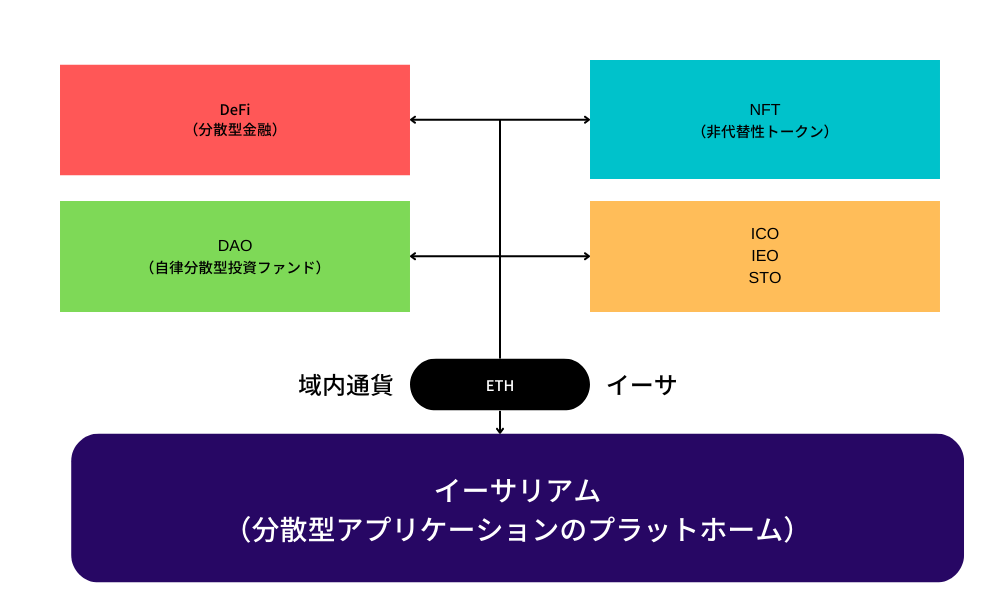

つまり、イーサリアムは「分散型アプリケーション」のためのプラットホームいう位置付けで、イーサリアム上でさまざまなアプリを展開できるようにしたところがすごかったんです。

これをDApps(Decentralized Applications:分散型アプリケーション)と言います。

例えるなら、イーサリアムがスマホに対する「iOS」や「アンドロイドOS」のような存在で、イーサリアム内で運用される通貨「ETH(イーサ)」は「AppStore」や「Google Play」内で使うコインみたいなものです。

ETH(イーサ)を買う人はどんな人か

イーサリアムのプラットホーム上にさまざまなアプリケーションを開発・提供する事業者は、独自の「トークン」を発行することができます。

トークンとは、ビットコインやイーサリアムなど、既存のブロックチェーン上に築かれるアプリケーション上でやり取りされるコインのことで、それ自体はブロックチェーンを持っていません。

そのため、自分の興味のあるトークンを買うには、まずプラットホーム内の共通通貨であるETHを買って、そのETHで各トークンを買う必要があるんです。

つまり、プラットホーム上でさまざまなプロジェクトが立ち上がり、そのアプリが人気になって、そのトークンを買いたいという人が増えればそれだけETHを買いたいという人が増えていくということになります。

だから、新たなアプリがブームになるたびにETHの価格も順調に上がってきているんです。

③イーサリアムの発展

あくまでイーサリアムはスマートコントラクトを実現するためのプラットフォームにすぎません。

そのため、イーサリアムを利用したさまざまなアプリケーションが開発され、新たなサービス(DAO、DeFi、NFTなど)が続々と立ち上がりました。

DAO(自律分散型組織)

最も初期に注目を集めたのが、自律分散型組織による投資ファンドとして2016年に登場した「DAO」です。

「DAO」とは、「Decentralized Autonomous Organization」の略で自律分散型組織と言います。

組織の長が方針を定める中央集権型の組織ではなく、それぞれ自律・自立した個人が集まって意思決定するインターネットの集合知をすくい上げるようなタイプの組織を表しています。

この自律分散型組織の考え方を投資の世界に取り込んだのが、投資ファンドとしてのDAOでした。

スマートコントラクトによって、一定の条件を満たした後の行動はすべて自動化しているため、もはやファンドマネジャーも要らず「資本主義の新しい形」ともてはやされました。

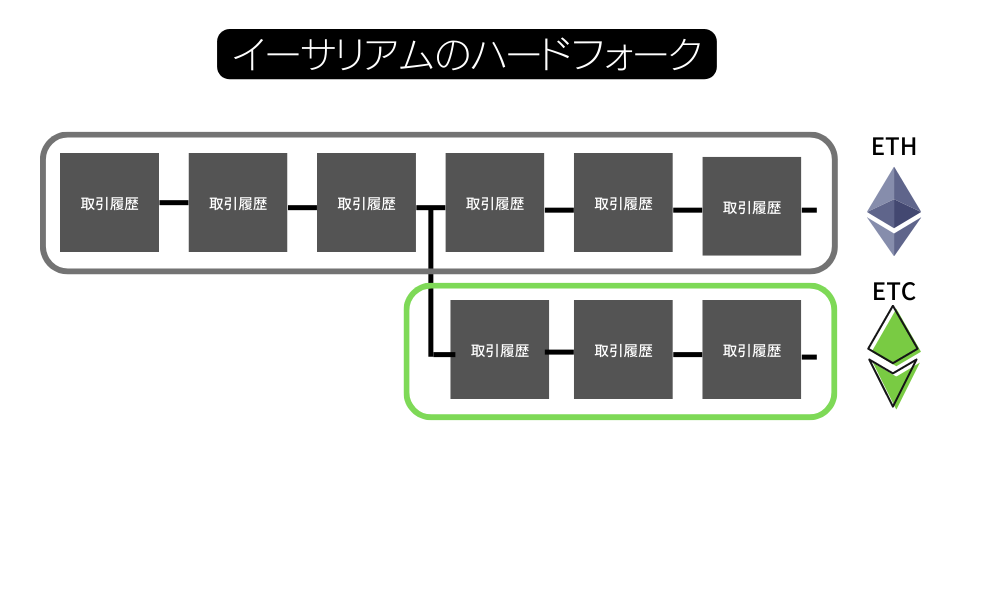

ハッキング事件とイーサリアムの分裂

ところが、2016年6月にDAOがハッキングされて総額3,600万ETHが失われる事件が発生しました。

この事件をDAOだけの問題ではなくて、プラットフォームとしてのイーサリアムにも問題があったのではないかということで、イーサリアムの運営元の話し合いで、本来は禁じ手であるはずの「その取引をなかったことにする」と決定しました。

ブロックチェーンは「取引履歴」がひと続きのチェーンになっていることが最大の特徴で、だからこそ後から改ざんすることはできず、それが信用につながっていました。

ところが、「その取引をなかったことにする」つまり「問題のある取引の直前で時間を止めて、それ以前の状況に戻ればいい」ということを自分たちで決定してしまいました。

その結果、ブロックチェーンが枝分かれ(ハードフォーク)していまい、ある時刻を境に、後から書き換えられたブロックチェーンにつながる「イーサリアム(ETH)」と、書き換えられる前のブロックチェーンにつながる「イーサリアムクラシック(ETC)」という2つのイーサリアムが同時に存在することになってしまったのです。

中央集権的な決め方が嫌いな人たちはイーサリアムクラシック(ETC)を支持し、今回のような問題を起こさないためには書き直しをしかたないとする人はたちはイーサリアム(ETH)を支持しました。

どちらが多くの支持を集めたかというと、イーサリアム(ETH)に軍配が上がり、時価総額や取引高などでイーサリアムクラシック(ETC)に差をつけています。

DeFi(分散型金融)

DeFiは「Decentralized Finance」の略で、「中央集権でないファイナンス」を意味するイーサリアムのプラットフォーム上で展開されるサービスです。

DeFiとは何かを理解するために、まず仮想通貨の「レンディング」について説明します。

コインを貸し出すレンディングサービス

少し複雑なので簡単にざっくりと説明します。

まず、ビットコインやイーサリアムなどのメジャーなコインは、一時的に下がることがあっても、長期で考えればずっと上昇し続けてきたので、「この先もっと値上がりするから売らずに持っておいた方が得だ」と考える人が多いのは周知のことだと思います。

しかし、ビットコインやイーサリアムを持っているだけで儲かることはできません。

正確にいうと、価格が上がって「含み益」がどれだけ増えても、売って利益を確定するまでは、その「含み益」を手にすることができないからです。

ここで、「せっかく買ったコインをただ持っておくだけではもったいない」と考える人が増えたことによって仮想通貨の世界にもコインを貸す「レンディングサービス」が登場しました。

コインを持っている人たちからすれば、「どうせ売らずに長期保有するなら、一時的に貸し出して、少しでも金利分を上乗せしたい」と考えたわけです。

利息を払ってでもコインを借りたい人ってどんな人なのかな?

それは、FXのようにレバレッジを効かせて、自分の持っているコイン以上の「信用取引」をする人たちなんです。

この人たちは自分が持っていない分のコインを誰かから借りる必要があるからです。

そこで、株式投資における証券会社のように仮想通貨取引所が、すでに持っている人からコインを借り、そのコインを別の人に貸して、その利ざやを得るようになりました。

管理者不要のプログラムによってユーザー同士を直接つなげる

上記の例では、間に入った仮想通貨取引所がコインを貸したい人と借りたい人を結びつけるマッチングサービスの役割を果たしていました。

しかしブロックチェーンはユーザー同士が直接つながるため、あいだに入る仲介業者も、中央でコントロールする組織も必要としない「非中央集権型=分散型」のテクノロジーです。

そのため、仮想通貨のレンディングサービスにおいても、仲介業者を排除してユーザー同士を直接つなげる「非中央集権型=分散型」のサービスの出現が期待されました。

そこで出てきたのが「DeFi(分散型金融)」です。

「DeFi」が可能になったのは、スマートコントラクトのおかげでした。

あらかじめ決められたプログラムにより、需給バランスに応じて貸し出し利率と借り入れ利率をリアルタイムで自動設定し、コインの貸し借りまで自動で行うので管理者はいらないのです。

つまり、DeFiとは「コインを貸したい人と借りたい人を全自動プログラムで直接つなぐマッチングサービス」みないのものです。

DEX(分散型取引所)とは?

イーサリアムベースで開発されているDeFiのアプリケーションとしては、

- コンパウンド(Compound)

- ユニスワップ(Uniswap)

- スシスワップ(Sushiswap)

などのサービスがあります。

どのサービスも管理者のいない「DEX(Decentralized EXchange:分散型取引所)」で、仮想通貨の取引をすべてプログラムが自動で行なっています。

通常の取引所では、ユーザーは先に円やドルなどを入金してからコインの売買を始めるのが一般的で、それらの資産を取引所に預けっぱなしにしている人も少なくありません。

それに対して、DEXは自分の資産は自分で守るのが基本スタンスで、ユーザーは自分のウォレット(メタマスクなど)から直接取引を行います。

つまり、DEXはコイン同士の取引の場をプログラムに従って提供しているだけです。

DEXは日本で暗号資産交換業者として登録することはできません。

しかし、法律上の縛りがないため、扱えるコインにも制限がなく、見たことも聞いたこともないようなコインを多数扱っています。なかには非常にリスクが高いものもあり、すべて自己責任の世界になります。

ICO、STO、IEOとは?

ICOとは?

「ICO(Initial Coin Offering:コインの新規公開)」は新しいコイン(トークン)を市場で売りに出す(公開する)ことで資金調達する手段のことです。

注意してもらいたいのが、株式市場での「IPO(株式新規公開)」のような事業が成長した結果として「出口」で売り出されるものではなくて、「ICO」はこれから事業を始めたい人がトークンを売りに出して資金を集める「入口」的な資金調達の方法であるということです。

ICOは売上も事業実績も何もない状態で、「私はこんなアイデアを持っています」「その仕組みはこうで、こういう体制で開発します」「市場規模はこれくらいあり、こんなふうに成長していく計画です」「トークンはこういう役割を果たします」「調達した資金はこいうふうに使います」と宣言して、ホワイトペーパーと呼ばれる書類にまとめて、それを見た人たちがトークンを買うかどうかの判断をします。

つまり、事業の裏付けが何もない状態で、トークンの発行元が思い描く「未来」に投資するのがICOです。

みなさんは、こんな不安定な投資を誰がするのかと思ったはずです。私もそう思っていました。

こんな不確定な投資なんて誰がするのかな?

ところが、このICOでは「仮想通貨は儲かる」と耳にした一般ユーザーが玉石混交で、どれが成功するか誰にもわからないハイリスク・ハイリターンのトークン市場にどっと押しき寄せてきたのです。

それによって何が起きたのが、ICOバブルとその崩壊です。

あまりにも急激に巨額のマネーが流れ込んできたことで、当初の理想が歪められ、詐欺まがいの案件が続出しました。

ICOと発表するだけで、どんどんお金が手に入るようになったため、悪用する人がちが続々と集まってきてしまいました。

その結果、ICOはホワイトペーパーにもっともらしい言葉を並べるだけで、無から有を生み出せる「錬金術」などと揶揄されるようになりました。

そうした事態が知れ渡り、ついにユーザーの熱狂も冷め、一気にバブル崩壊へと至ったというわけです。

ただ、バブル崩壊をしてしまったことは不幸なことでしたが、ICOの革新性が失われるものではありません。

ICOでは、トークンを発行して、その代わりにETHを受け取る一連のやり取りを、スマートコントラクトですべて自動化して、人の手を介さずに実行できるようになっています。

それによって資金調達の手段を「効率化」して、誰でも使えるように「民主化」することに成功したのです。

それまではプロの投資家の間でしか出回らなかった未上場のスタートアップの情報が、広く一般に公開され、自らの目で見て選んで投資できるようになりました。

これも立派な投資の「民主化」と言えます。

STOとは?

ICOの問題点は、一気に広がったスピード感にルールの整備がまったく追いつかなかったことです。つまり、当時のICO市場は、法律の外におかれた「無法地帯」だったというわけです。

これは技術的な問題ではなく、純粋に制度上の問題であるため、ルールを整備すればいいだけです。

その中で1つの考え方は新規に発行されるトークンは、実質的には「株」と同じだから、株と同じルールを適用しようというもので、「STO(Security Token Offering)」と呼ばれています。

「セキュリティ」というのは「証券」なので、株式や社債などと同じように「有価証券」の法律に沿ったトークンを発行することになります。

投資家保護の面では、法律に従い厳しい審査に合格しないと発行できないSTOは、確かに他の証券と同じくらい安全です。でも、それでは「誰でも簡単に発行できる」というICOの最大の恩恵を受け取ることができません。

なので、「STO」は「ICO」で資金調達を考えていたような人たちをターゲットにした仕組みではないかもしれません。

IEOとは?

さすがにそれでは厳しすぎるということで出てきたのが「IEO(Initial Exchange Offering)」になります。

「エクスチェンジ」とは「取引所(両替所)」のことで、発行されたトークンを扱う取引所が、一定のルールに沿って発行されるように、発行する人たちの状況をチェックしたものです。

取引所(暗号資産交換業者)は、国のルールに基づいて登録されているので、法律を逸脱した行為はできません。

その取引所が、トークン発行の支援をすることで、発行元にも同じようなルールを適用することができます。

もし発行されたトークンが、詐欺まがいのものだった場合、取引所の信用にも傷がつくのため、審査が厳しくなります。

つまりIEOとは、無法地帯だったICOと、ガチガチのルールに縛られて自由を失ったSTOのちょうど間をとったものだと言えます。

NFT(非代替性トークン)

「NFT(Non-Fungible Token)」とは、イーサリアム・プラットフォーム上で、唯一無二の「一点物」を生み出せるトークンのことです。

NFTが「非代替性トークン」と呼ばれるのは、それが他では代わりが効かない「一点物」だからです。

NFTは、漫画やアニメ、イラスト、映画、ゲーム、アート作品、ライブパフォーマンスなど、オリジナルなコンテンツを創造し続けるすべてのクリエーターやアーティストにとって新たな収入源となる可能性を秘めています。

そして新たな経済圏をつくりだし、1つの産業を根本から変えてしまうような破壊力があります。

④イーサリアムの将来性

結論から言うと、イーサリアムの価格は今後も上昇していくでしょう。その理由は以下の3つです。

- 有名企業との連携と拡大

- DeFiやNFT市場などの発展

- スケーラビリティ問題の解消

①有名企業との連携と拡大

イーサリアムが有名企業と連携を結べば、同プラットホームを利用したプロジェクトが世界に広く提供されるため、将来的にイーサリアムの需要は増加していくと考えられます。

2022年現在では、以下の名だたる大企業がプロジェクトに参加しています。

- マイクロソフト

- インテル

- KDDI

- トヨタ自動車など

参加する企業が年々増加していることからも、イーサリアムへの期待の高さが伺えるます。

②DeFiやNFT市場のなどの発展

上述したように、DeFiやNFT市場は今後も発展していくことは確実です。

このサービスはほとんどがイーサリアム上のプラットフォームを利用しているため必然とイーサリアムの需要は拡大していくと考えられます。

③スケーラビリティ問題の解消

スケーラビリティ問題とは、取引量の増大に伴ってブロックチェーンが処理しきれなくなる問題のことです。

これによって、取引手数料(ガス代)が高騰してしまう可能性もあります。

しかし、イーサリアムは2022年9月に大型アップデート「マージ」が行われる予定で、コンセンサスアルゴリズムがPoW(プルーフ・オブ・ワーク)からPoS(プルーフ・オブ・ステーク)に移行されるため、この問題が解消すると考えられています。

追記ー2022年9月の大型アップデート「マージ」は無事完了し、Pow(プルーフ・オブ・ワーク)からPoS(プルーフ・オブ・ステーク)に移行しました。

まとめ:イーサリアム(ETH)の将来性は高い

本記事では、イーサリアムの特徴と将来性を解説しました。

- イーサリアム(ETH)とは

- イーサリアム(ETH)の特徴

- イーサリアム(ETH)の発展

- イーサリアム(ETH)の将来性

この記事を読んでいただければ、イーサリアム(ETH)の将来性が高いことがわかると思います。

イーサリアムを理解していなければ、現在の仮想通貨界隈の動向を把握することはできないと言っても過言ではありません。

ここまでイーサリアムの説明をしてきましたが、実際にイーサリアム(ETH)を買って、仮想通貨の世界に一歩踏み込んでみることが一番の勉強になると思います。

今回の記事の内容は以上になります。

最後まで読んでいただいてありがとうございます。それでは失礼します。