【高配当株紹介】ニチレキ(株)の投資判断を徹底解説!

こんにちは、しんです。

当ブログでは、「未来」と「今」の生活を豊かにするために、「インデックス投資」と「高配当株投資」をおすすめしています。

インデックス投資は最適解がある程度出ています。そのため、投資手法は簡単で最適解のマネするだけで十分な成果を得ることができます。

一方で、高配当株投資は個別銘柄の選定や投資タイミングなど、投資に慣れていない方には難しい投資手法です。

そのため、当ブログでは「高配当株投資をしたいけど、実際にどの銘柄を買えばいいのかわからない」と悩んでいる方におすすめの高配当株を紹介しています。

あくまでも、当ブログでおすすめしている銘柄なので、最終判断は自己責任でお願いします。

おすすめの高配当株の基準と探し方は下記の記事で詳細に解説しています。まだ、読んでいない方は、ぜひ読んで自分で優良な高配当株を見つけらるようになってください。

上記の説明を踏まえて、今回の記事では当ブログでおすすめしている高配当株「ニチレキ株式会社」について解説します。

- ニチレキ(株)とは

- ニチレキ(株)の財務状況(重要8項目)

- ニチレキ(株)への投資判断

それでは解説をしていきます。

①ニチレキ株式会社とは

ニチレキは、道路の舗装(舗装工事・防水工事)とアスファルト乳剤等の製造販売をする会社です。

アスファルト乳剤は、舗装の層と層をくっつけたり、雨水の侵入を防ぐために使うものです。

日本の道路舗装工事現場では必ずと言っていいほど使われており、ニチレキのシェアは日本一です。

- 銘柄コード:5011

- 業種:石油・石炭製品

- 市場:東証プライム

- サイズ:小型株

- 配当利回り:4.01%(2023年5月17日)

2023年4月までの10年間の株価チャートは以下の通りです。

上昇と下落を繰り返していますが、ゆっくり右肩上がりになっています。

②ニチレキの財務状況(重要8項目)

次に罠銘柄か優良銘柄かを判断する8つ項目を調べていきます。

- 売上高(営業収益)

- EPS

- 営業利益率

- 自己資本比率

- 営業活動によるCF

- 現金等

- 1株あたりの配当金

- 配当性向

詳しい調べ方は上記の「【初心者向け】高配当株の探し方について解説!」を参考にしてください。

順番に見ていきましょう。

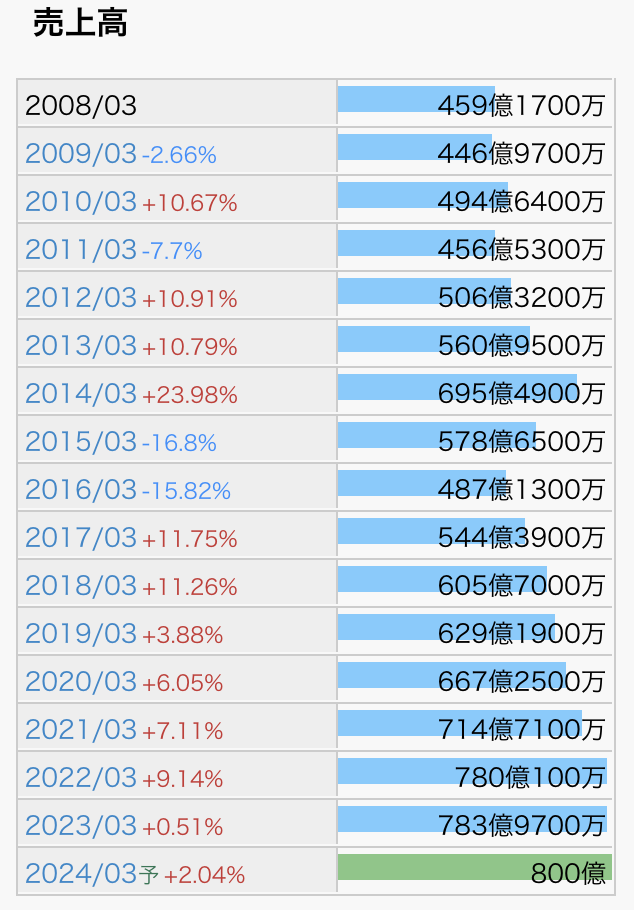

項目①:売上高(営業収益)

「売上高」は言葉の通り、企業の売上の大きさを表しています。

業種によって「営業収益」や「収益」など色々な呼び方をしていますが、中身は「売上高のこと」だと思って大丈夫です。

ニチレキの売上高は以下の通りです。

安定的な右肩上がりになっていますね。

売上高は、リーマンショック(2008年度)や東日本大震災(2011年)など、社会が混乱している時期でも手堅く売り上げを伸ばしています。

売上高を確認する際は、金額の大小よりも重要なポイントがあります。

- 右肩上がりであること

- 増減が激しすぎないこと

ジグザグした売上の企業は業績が不安定であるため、高配当株投資には向いていません。

理想は、少しずつでも右肩上がりであることです。

項目②:EPS

「EPS」とは、「1株当たりの利益」のことであり、株式投資において最も重要な指標です。

伝説の投資家ウォーレン・バフェット氏も重要視する指標です。

ニチレキのEPSは以下の通りです。

EPSは年によってかなりブレがあります。「どんな時も安定して利益を伸ばす」という手堅さを無いですね。

EPSのチェックポイントも売上高と同様に、右肩上がりになっているかです。

- 右肩上がりであること

極端な言い方をすれば、EPSが右肩上がりであれば企業経営は100点です。

反対に、EPSが下がっている場合は、どれだけ他の指標が良くても要注意です。

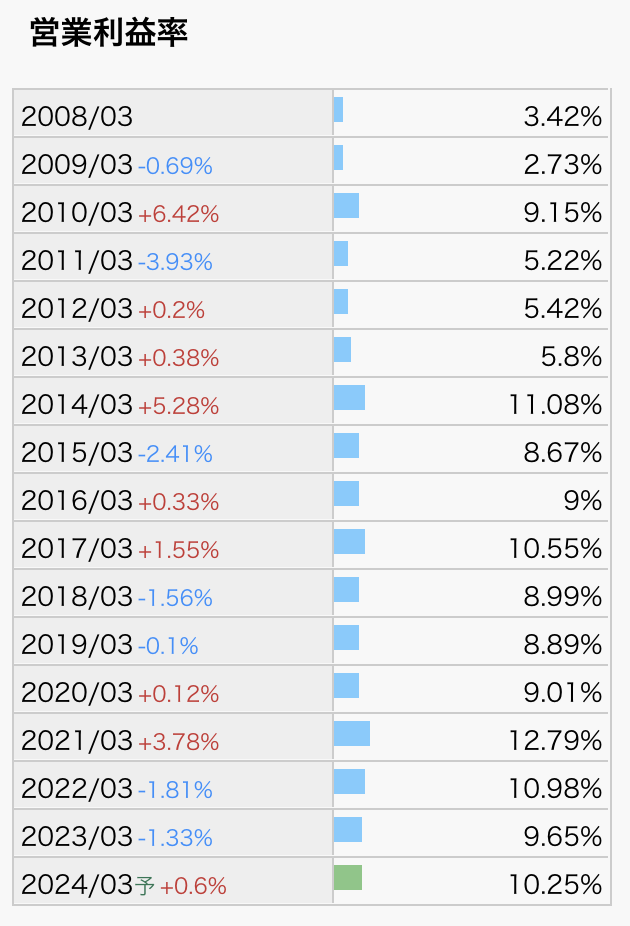

項目③:営業利益率

「営業利益率」は「売上のうち、営業利益が占める割合」のことです。

営業利益率が高ければ高いほど、儲かるビジネスをやっているということです。

ニチレキの営業利益率は以下の通りです。

営業利益率は「高い」というほどじゃないけど、合格点です。同業他社より数%高いのは高評価ですね。

業種によってバラつきはありますが、日本企業の営業利益率の平均は7%前後です。

営業利益率のチェックポイントは以下の通りです。

- 10%以上なら優秀

- 5%以下なら要検討

項目④:自己資本比率

「自己資本比率」は、「企業が簡単に倒産しないか?」という安全性をチェックする指標です。

自己資本比率が高いほど、潰れにくい会社です。

ニチレキの自己資本比率は以下の通りです。

自己資本比率は70%台を推移しており、文句なしです。

当ブログでは、高配当株の自己資本比率に関して以下のように判断しています。

- 40%以上は欲しい

- 60%を超えると安心

- 80%以上は非常に安心

自己資本比率は高い方が安全なのは間違いありません。

しかし、企業経営は時に適度な借り入れも大切であるため、必ずしも自己資本比率100%が良いとは言えません。

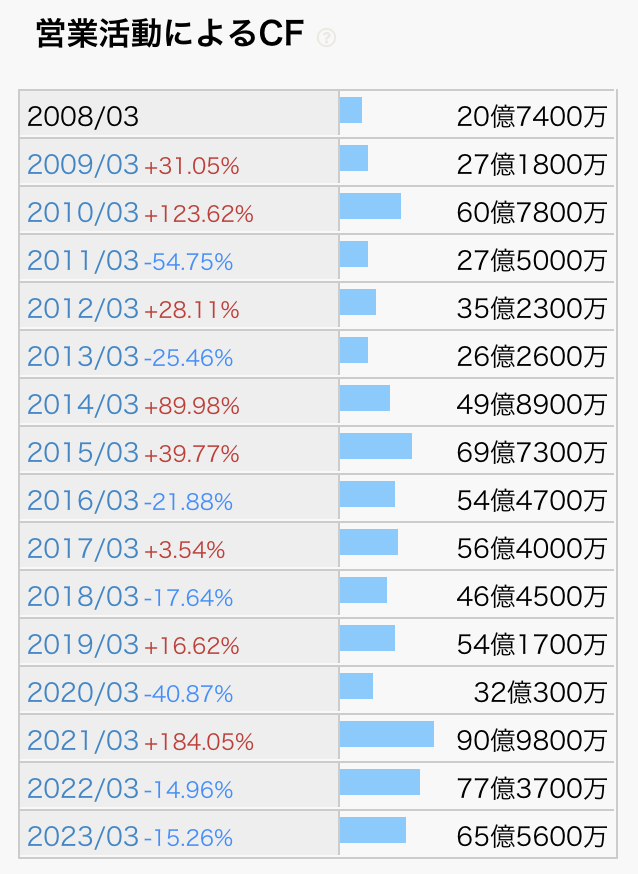

項目⑤:営業活動によるCF

「営業活動によるCF」は、「商売をして手元の現金がどれだけ増えたのか?」を表す指標です。

この数値が右肩上がりであれば、会社の現金が増加傾向であると分かります。

ニチレキの営業活動によるCFは以下の通りです。

営業活動によるCFは、年によって上下しているものの毎年黒字なので、合格点です。

営業活動によるCFのチェックポイントは単純明快です。

- 毎年キッチリ「黒字」であること

- 長期的に「増加傾向」であること

直近の数字だけでなく、長期間で見ることも大切です。

項目⑥:現金等

「現金等」は、その言葉の通りです。

企業の究極的な目的はキャッシュを稼いで増やすことです。そのため、現金が増えているかどうかを、きちんとチェックします。

ニチレキの現金等は以下の通りです。

年によって増減していますが、長期的に見れば増加傾向です。

現金を多く持っている企業は、不景気が来ても乗り切れる体力とチャンスのタイミングで大きく事業投資することができます。

そのため、長期的に見てキャッシュリッチな企業に投資しましょう。

ちなみに会社によっては、余剰資金で株や債券などを購入し、運用しています。

現金等の数値が低くても、現金以外の「換金性の高い資産」をたくさん持っていることがあります。

そのため、「貸借対照表」といった他の資料まで確認して、見逃さないようにする努力が必要です。

- 長期的に見て増加傾向であること(現金以外の「換金性の高い資産」も考慮)

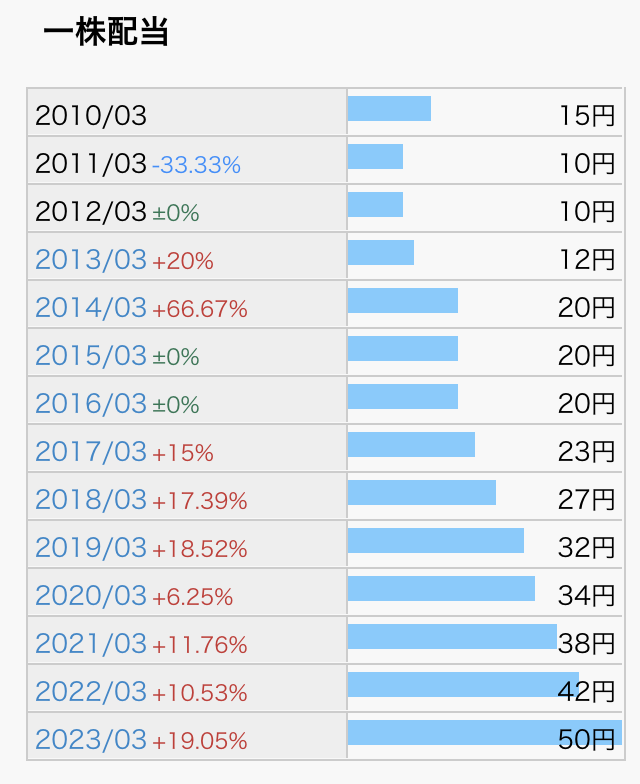

項目⑦:1株あたりの配当金

「1株当たりの配当金」は、高配当株投資ではトップレベルの重要な指標で、「配当金がいくらか?」ということです。

ニチレキの「1株あたりの配当金」は以下の通りです。

安定した配当金を出しており、長期間でも成長(増配)しています。文句なしですね。

- 配当金の安定性

- 配当金の成長性

好景気の時だけでなく、リーマンショックやコロナショックのような不景気の時に、どんな動きをしていたのかは、必ず確認しておきたいポイントです。

項目⑧:配当性向

「配当性向」は、「今年の利益のうち、何%を株主にキャッシュバックするか?」を表す指標です。

この項目をチェックすることで、企業が無理して配当金を出していないかを確認できます。

ニチレキの「配当性向」は以下の通りです。

配当性向はかなり余裕がありますね。配当金もっと出せるでしょ!って感じです。

一般的に、配当性向70~80%が「そろそろ、今のレベルで配当金を出し続けるのは厳しいんじゃない?」と思われ始める基準です。

企業にもよりますが、配当性向30~50%なら「健全」だと言えます。

配当性向の高過ぎる会社に多額の投資をすることは高リスクになるので注意してください。

- 配当性向が30〜50%であれば健全

- 配当性向が70%を超えると要注意

③ニチレキ(株)への投資判断

それでは上記の財務内容を踏まえて、ニチレキへ投資するかを判断していきます。

ニチレキの「魅力ポイント」と「懸念ポイント」に考えていきます。

ニチレキの魅力ポイント

まずは、魅力のポイントは以下の通りです。

- 株価は長期的に見て右肩上がり。

- 財務重要8項目のうち7項目は申し分無し。他1項目(EPS)もギリギリであるが合格ライン。

- 高い市場シェア。(道路舗装用アスファルト乳剤・改質剤でトップシェア)

- 道路は急には無くならない。(舗装材料=ニチレキというブランドイメージが定着しており、業績は底堅い)

- 安定業績(コロナショック時にも赤字転落せず、黒字を確保)

- 7年連続増配中。(これからも増配を目指す方針)

ニチレキの懸念ポイント

次は、懸念ポイントです。

- 道路舗装事業は公共事業の占める割合が高く、公共事業が減ると業績も悪化。(国交省によると、道路メンテナンス費用は2038年でピークを迎える予想)国内が頭打ちになる前に、新商品・海外等に活路を見出せるか?

- バリュートラップ懸念。(万年割安株で、ずっと買いが入らないリスクがある)

総合的に見て、ニチレキを優良高配当株銘柄と判断します。

当ブログでは、ニチレキを優良高配当銘柄と判断しましたが、最終投資判断は自己責任でお願いします。

まとめ:ニチレキは優良高配当銘柄と判断。でも、最終投資判断は自己責任で。

今回の記事では、ニチレキ株式会社について高配当銘柄として投資して良いのか解説しました。

- ニチレキ(株)とは

- ニチレキ(株)の財務状況(重要8項目)

- ニチレキ(株)への投資判断

結論、ニチレキは優良な高配当銘柄です。

今回の記事を参考にしてもらえれば、皆さんが興味のある高配当銘柄が優良銘柄か罠銘柄かを判断できると思います。

当ブログでは、まだまだこれからたくさんの優良高配当銘柄を紹介していきます。

最後になりますが、まだ証券口座を持っていない方や高配当株投資を始めていない方は「SBI証券」で投資を始めるのが一番おすすめです。

SBI証券では、普段は100株からしか買えないところが、1株から買うことができます。

また、SBI証券は買い付け手数料も無料です。

1株あたり数百円程度の予算で、ポチポチと優良高配当株を買い集めることができます。

国内株式個人取引シェアNo.1の証券会社

- 口座開設・口座維持手数料無料

- 取引手数料業界最安クラス

- 国内株・外国株、トップクラスの豊富な投資先

当ブログを通して、皆さんの「屈強な高配当株ポートフォリオ」設計の助けになれれば幸いです。

今回の記事の内容は以上になります。

最後まで読んでいただいてありがとうございました。それでは失礼します。