少額で効率的に株式投資で利益を得る方法について解説!【初心者向け】

こんにちは、しんです。

この記事では、「少額の資金で効率的に株式投資で利益を得る方法」について解説していきます。

私自身、2020年から株式投資を始めてきて、色々な投資手法を実践してきました。

その中でも少額から投資を始めようと考えている初心者の方に特に重要と感じた投資手法について紹介します。

投資の世界は「1年以上投資に関わる人の約8割が損失をしている」といわれています。「上昇するか下落するかの2択しかない市場であるはずなのに8割の人が負けているというのは確率的におかしいと思いませんか?」

本記事を読んでもらえれば、少額から投資で利益を得るためのポイントと投資に対する正しい考え方について身につけることができるので、ぜひ参考にしてみてください。

本記事の内容は書籍「世界一やさしい株の教科書 1年生」を参考にしています。初心者でも経験者でも理解を深めることができる良書なので気になる方は読むことをおすすめします。

それでは解説していきます。

投資に関する正しい考え方とは

冒頭でも述べましたが、投資の世界に1年以上いる人の8割は負けていると紹介しました。確率は二分の一なのにです。

それではなぜ、8割の人が損をしているのか?

それは8割の以上の人が、「常識といわれている誤った考えを実践している」からなんです。

株式投資において重要なことは「勝っても負けても、再現できるような取引を心がけること」です。

仮に1回儲かったからもう投資はいいやという人は別に何も問題ありません。が、この記事を見ている方は株式投資に興味があって継続的に利益を得たいと思っているはずです。

この自分のやった取引を再現できなければ、遅かれ早かれ自己資金を全て失って市場から退場することになってしまいます。

ここまで読んで、自分にはやっぱり無理だと感じてしまったあなた、諦めないでください。私自身にも言い聞かせています。

裏を返せば、常識を打ち破れば利益を得ている2割に入れるということなんですから。

それでは、次にその誤った常識を解説していきます。

個人投資家が考える「誤った常識」とは

結論からいいます。一般的な個人投資家が常識だと思っていることは、

- 儲かっている会社を選べば株価は上がる

- 株は安いときに買って、高くなったら売る

この2つです。

つまりこれらを株式投資の常識だと思っている人は負けているということです。

さらに常識だと思われている代表的なトラップを紹介します。

銘柄がポイントではない

例えば、インフレンサーがおすすめの銘柄を紹介するとします。でも、おすすめの銘柄を知ったところで利益を得ることはできないんです。

なぜだと思いますか?

それは、「いつ買って、いつ売ればいいのかがわからない」からです。

何を買えばいいのか分かっていても、明日買えばいいのか、1ヶ月後に買った方がいいのか、仮に上手に買えて利益が出ていても、いつ売って利益を確定して自分のお金にしたらいいのかわからないんです。

つまり、何を買えばいいのかがわかれば利益になるということは間違いで、スタートラインではありません。

重要なのは「いつ買って、いつ売ればいいのか」を把握することです。

利益の出ている企業の株価が必ず上がるとは限らない

業績が絶好調で過去最高益を更新したのに、株価が下がり続ける例はたくさんあります。逆に業績は全然だけど、株価を上昇を続けている例がよく見かけます。

なぜこのような逆行現象みたいなことが起こるのでしょうか?

それは投資家心理を反映した2つの原因に分けることができます。その2つとは、

- 事前予想に対する結果

- 投資家が考えるトレンド

になります。具体的に解説します。

事前予想に対する結果

事前予想に対する結果とは、決算の前に各情報媒体で発表される「事前の予想に対して、実際の結果が予想を上回ったか、下回ったかに左右されやすい」ということです。

例えば、ある企業が今期100億円の利益を達成すると市場で予測されていたのに、実際は90億円の利益だったとします。この場合、90億円という利益を出していたのにも関わらず、「予想に届かなかったことに失望した売りが多くなって株価は下落」します。

反対に、100億円の赤字が予測されていた企業が50億円の赤字だった場合になると、逆に株価は上昇することがよくあります。

事前予測に対して、実際の結果がそれを上回ったか、下回ったかに左右されやすい!

投資家が考えるトレンド

トレンドとは、「日々の動きよりその企業の全体的な株価の動きが上を向いているか、下を向いているかなどの方向」のことです。

例えば、決算が発表される前から下がっていくトレンドだった場合、「どうせ上がっても、1〜2日の間にまた下がるだろう」と思う投資家が多いので、なかなか買いが進まずに上昇が続かないことがよくあります。

つまり、「業績が上がるから株価が上がるという機械的な考え方は成立しなくて、投資家心理が動きを決定する」ということなんです。

業績が上がったから株価が上がるのではなく、投資家が上がると思えば上がり、下がると思えば下がる!

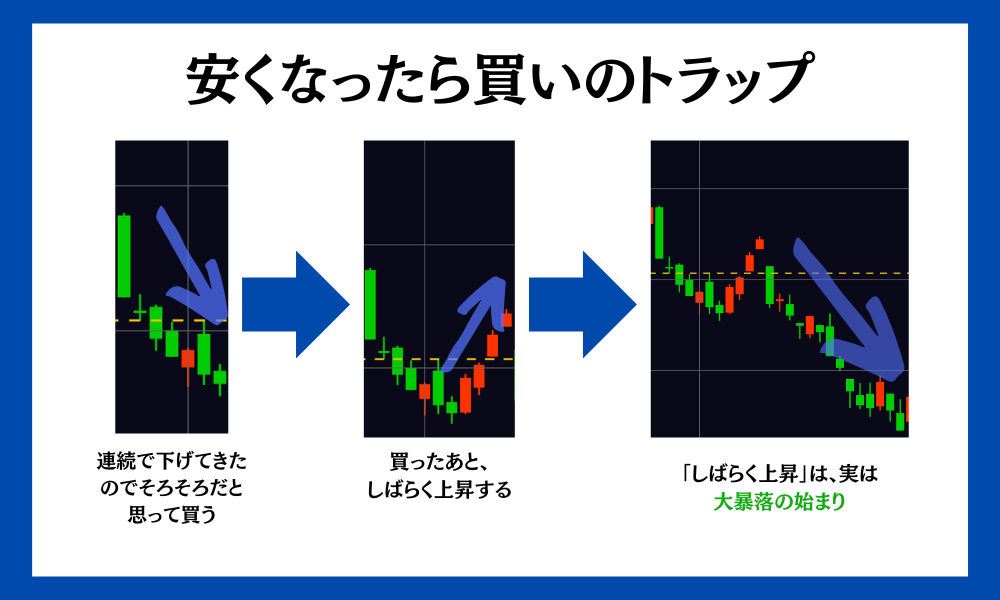

安くなったら買って、高くなったら売る

これは最もよくいわれる投資の定石ですよね。

株は安くなったら買って高くなった売る、これは一見あたりまえのことのように思えます。

でも実は投資のプロはこれと反対のことをしているんです。

例えば、ほとんどの個人投資家は「連続で株価が下がったからそろそろ上がるはずだ。買おう!」と考えがちですが、このような場面でプロが買うことは絶対にありません。

なぜならしばらく下げた後、少し上げてきたというのは、むしろそのあとから始まる大暴落の前兆であることが多いからです。

下の画像でその流れを確認してください。

このように大暴落の入口というのはあとからわかることなんですが、ではなぜプロは反対のことができるのか?

それは、「株価の大きな流れに乗って抵抗なしに利益をとるため」です。いわゆる「順張り」といわれるやつです。

例えば、これからある企業に上昇トレンドが発生する場合は、下がってきた流れから一転して上昇を始めます。プロたちはこれから上げ始めるというサインを確認して、はじめて買いに向かっていきます。高くなったと判断した、このタイミングが、プロが買うタイミングなんです。

その後買ったあと、高くなる間は上昇が続くことになるので、「高くなったら売る」のではなくそのまま持って利益を大きくしていきます。そして、上昇の流れが変わってこれから下げ始めるというサインを確認して、はじめて売りに出して利益を確定させるのです。

つまり、プロの行動は「高くなったら買い、安くなったら売る」なんです。

初心者が考えていることとはまったく逆の動きなんですが、大事なのは流れの変化を見落とさないということです。

- 「安くなったら買いとは、何をもって安くなったと考えているのか?」

- 「高くなったら売りとは、どこまでいったら高いと考えているのか?」

この質問に答えられなければ、今あなたが考えている安い高いの基準は、自分基準である可能性が極めて高いです。

初心者のあなたが自分基準で行動してはいけません。

では、高くなったら買うという基準はどうやって決めたらいいのでしょうか?その基準を用意したので、下図を参考にしてください。

「高くなり始めて、上昇が始まることを確認したら買って、安くなり始めて、上昇の勢いがなくなったことを確認してから売る」

これに尽きると思います。

ここまでで初心者が陥りやすいトラップについて、その問題点と正しい考え方を解説してきました。

それでは、次に初心者でも投資で利益を得るための3つポイントを紹介します。

投資で利益を得るための3つのポイント

以下で紹介する3つのポイントを押さえれば、確実に株式投資で利益を得ることができます。

サクッと結論から、

- いい会社を選んで(ファンダメンタルズ)

- 正しいタイミングで買って(テクニカル)

- 正しいタイミングで売る(テクニカル)

になります。あたりまえのことですよね。

結局どんなに考えてもこの3つ以外に必要なものなんてないんです。

投資で利益を得ることは、「あたりまえのことをあたりまえのように考える」それが答えであり、本質はいたってシンプルです。「究極的に目指すのはこの本質を押さえることで、これが分かればそれ以外のものは補足的なものにすぎない」ということなんです。

それではこれから3つのポイントを詳しく解説していきます。

どの銘柄を買うか(ファンダメンタルズ)

これから投資を始めたい方や投資にある程度経験がある人を含めて、90%以上の人がまずここに注目します。

それは当然のことですよね。株に投資するわけなので、いい会社を選ぶことが一番大事に決まっています。

このいい会社を見つけるためには「ファンダメンタル分析」が必要になります。

- 企業がつくり出している定量的な側面(今年の利益、現在持っている資産状況、どれだけのキャッシュを有しているかなど)

- 経済全体が持つ定性的な側面(地政学リスク、ニュースや出来事、社会トレンド)

この2つを組み合わせて投資先として有望な企業を導き出して分析する方法です。

これを一番最初に考えるのが常識で、その方法もまずは財務三表の読み方からという考えが定着しています。

でも実は「ファンダメンタル分析を行う順番と、どの情報を使うかが自分の好みと状況によって異なるということには、ほとんどの人が気づいていません。」

いつ買うか(テクニカル)

いい会社を選べたといって、いつ買ってもいいというわけではありません。

株価には「トレンド」や「波」があって、どれだけいい企業でも、永遠に上がり続けることはなく、下がるトレンドも存在します。

逆にダメな会社でも価格が上がっていく上昇トレンドが存在するということです。

例えば、いい企業を選べても、買ったタイミングが下降トレンドの始まりだったら、その株は買うべきでなありません。

つまり、「どんな会社であれ、買いのタイミングだという変化が確認できたら、買ってもいい」ということになります。

このような、企業分析をせずに「買いのタイミング、売りのタイミングに着目して投資先を選定する分析をテクニカル分析」といいます。

株価の動きを時系列に並べ、テクニカル指標を加えたチャートの動きに合わせてタイミングを測っていく分析方法。

※極端な考え方をすると、適切な買いのタイミングが分かれば、どんな企業か調べなくても利益を取れてしまうということです。

いつ売るか(テクニカル)

投資で一番難しいのが「いつ売るか」です。

私自身これは本当にそうだと実感しています。

10万円の利益が出ていてまだいけると思い持ち越し、次の日には利益が0になって落胆することもあります。10万円の利益で確定した後に、株価が上昇を続けて持っておけば20万円の利益になったというになると、利益が取れたのになぜか損した気持ちなります。

売るタイミングはファンダメンタル分析では難しいので、「いつ売るかを分析することもテクニカル分析の領域」になります。

実は「何を買うかではなくて、いつ売るかが一番難しい」というのが、投資の意外な真実です。

どの銘柄を、いつ買って、いつ売るか、をどの順番で考えるかが重要

ここまで投資で利益を得るための3のポイントについて、ファンダメンタル分析とテクニカル分析を紹介してきました。

それではファンダメンタル分析とテクニカル分析どちらが大事でしょうか?

答えはもちろん「ファンダメンタル分析もテクニカル分析も両方大事」です。

企業に対して投資するのに、その企業のことを知らなくてもいいわけありませんし、企業がよければ買いと売りのタイミングはどうでもいいというのも、現実離れしていますよね。

ここで重要なのは、「両方必要なんですが、自分の現状や目指している姿によって分析方法を組み立てる順番と使い方」を考えることです。

自分が目指すものが何かを知ることが、すべての始まり

「自分の状況」と「目指すこと」は、人それぞれ違うので、その人にあった投資法が必要になります。

考えてみれば当然なんですが、100万円持っている人と1000億円持っている人とでは投資手法が違うのは当たり前ですよね。

長期投資がすべての投資家が目指す姿なのか?

最近、長期投資がすべての投資家が目指す姿であり、美徳であるかのようにいわれていると感じます。

私は、高度経済成長期を過ぎて約30年間デフレに苦しんでいる日本の状況で、長期投資が必ず儲かるという話も現実的ではないと考えています。

投資の神様と呼ばれているウォーレン・バフェット氏の投資方法を真似しても投資で成功することはできません。

なぜなら投資環境がまったく違うからです。

私は1000億円は資産、100万円は資金だと思っています。

「は?」と思ったかもしれませんが、案外「資産」と「資金」の区別ができてない人は多いのかなと思っています。私もできていませんでした。

要は、資産家と同じ投資手法をしても失敗する確率が高いですよってことです。

もうちょっと詳しく説明します。

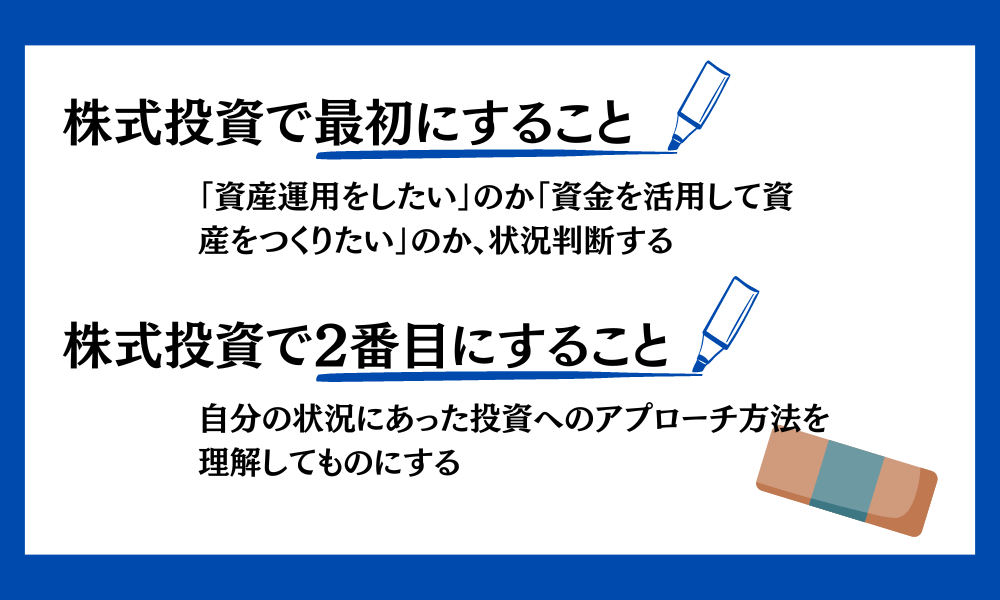

まずは、自分の状況と目指す方向性を明確にする

投資を始めるにあったて、最初に行うべきことは、「自分の状況把握と目指す方向性を明確にしておく」ことです。

- 現金を10億円持っていて、余っている資金をちょこっと運用してみたいのか

- 100万円を1億円にしたいから資金をこまめに回しがら利益を積み上げたいのか

- こまめに投資の結果をチェックして利益があるうちに確定しながらコツコツ増やす性格なのか

- 方向性が見えたらじっくり目標に到達するまで小さい動きはしないおおらかな性格なのか

どんな形にしても、目指す姿は異なると思います。まずは自分の状況を正確に把握しましょう。

重要なのは投資で、「資産運用をしたいのか?」それとも「資金を活用して資産をつくりたいのか?」を自分の状況を把握すること。そして、それにあわせた投資手法を理解して自分のものにしていくことです。

しつこいですが、投資を始める前に「自分の状況と目指す姿をきちんと整理する時間を必ず持つ」ようにしてください。

整理できれば、次からは各投資プローチについて解説していきます。

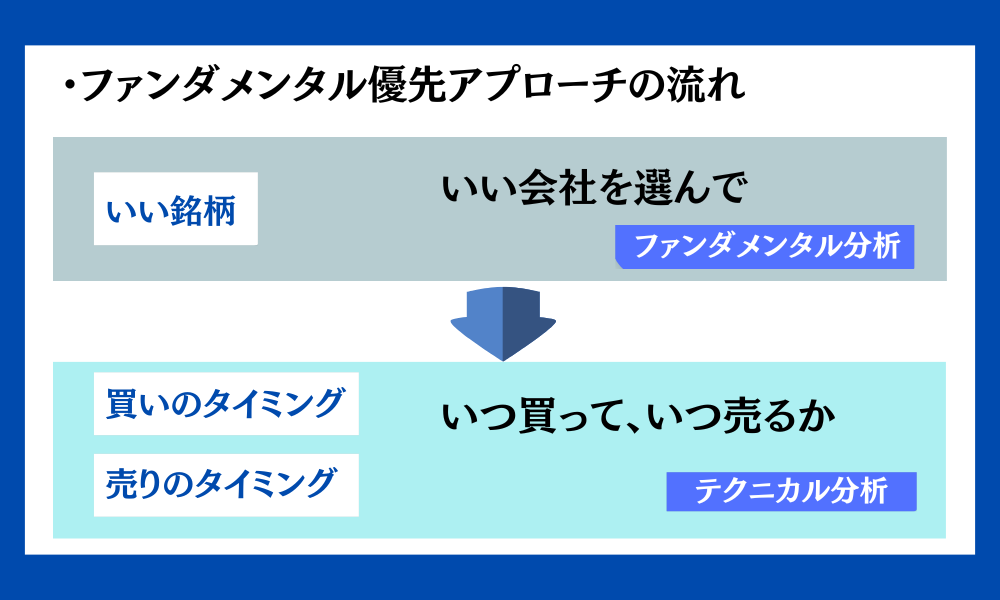

ファンダメンタル優先アプローチ

これはいい企業を選ぶことを優先するアプローチのことです。

「ファンダメンタル優先アプローチ」はまずファンダメンタル分析に基づいて「いい企業」を選び出して、次にテクニカル分析で「買うタイミングは適切」かを導くアプローチになります。

極端な話「いい企業だから必ずいつかは株価が上がるはずなので、とりあえず買って長く保有しておく」という考え方です。いわゆる「バイ・アンド・ホールド」ですね。

ほとんどの投資家は自分の状況を考慮せずに、このファンダメンタルズ優先アプローチを取っています。

でも、「あなたが限られた資金しか持っていなくて、それを効率的に回しながら大きくしていく必要がある状況であれば、このアプローチは大きな問題点を抱えています。」

ファンダメンタル優先アプローチが持つ問題点

ファンダメンタル優先アプローチの問題点は以下の2つです。

- 時間と資金の無駄が生じる可能性が高い

- 待っていると会社の状況が変わってしまう可能性がある

詳しく説明します。

時間と資金の無駄が生じる可能性が高い

具体例でお話しします。

仮にあなたがいい企業だと判断し、バイ・アンド・ホールドするつもりで株を買ったとします。株を買った時点がたまたま株価が下落トレンドの始まりで、その後6ヶ月間下がるトレンドが続いたとします。(※実際に6ヶ月間株価が下がることは市場ではいくでもあります)

この場合、この6ヶ月間であなたに起こったことはなんでしょうか?

それは、「その株に資金をロックされ、何も生まないまま時間が無駄に過ぎた」ことです。

しかも、6ヶ月過ぎたあとも、「株価が戻るまでの時間は無駄になるし、資金をロックされたままなので、その投資資金を何にも活用することができません」。さらにその株価はいつになったら戻るのか、利益になるレベルまで上がるのかもわかりません。

持っていると会社の状況が変わってしまう可能性がある

ではもうちょっとよく調べて、テクニカル分析でちゃんとタイミングを考えて行動するとします。

あなたは選んだ企業が下落トレンドの始まりであることがわかっ他ので買うのをやめました。そして日々観察しながらそのトレンドが終わるのを待ちました。6ヶ月が過ぎて、いよいよ上昇しそうなサインが出てきました。あなたは意気揚々と買う準備をしますが、あるニュースが流れてきます。それは、有望だと思っていたその会社の競争相手がいっぱい現れ、市場に似通った製品が溢れ、製品としての競争優位性が失われてしまったという内容です。

この場合、もうすでに投資先としての魅力は失われ、あなたが持っていたその時間は無駄になってしまいます。

時代の変化がますます早くなる現代において、今日の優良企業が明日もそうだとは誰にもわからないことです。

待っていた企業の状況が変わってしまい、「いい企業選び」と「買うタイミング」を見つける作業を、最初から繰り返さないといけなくなることも珍しいことではありません。

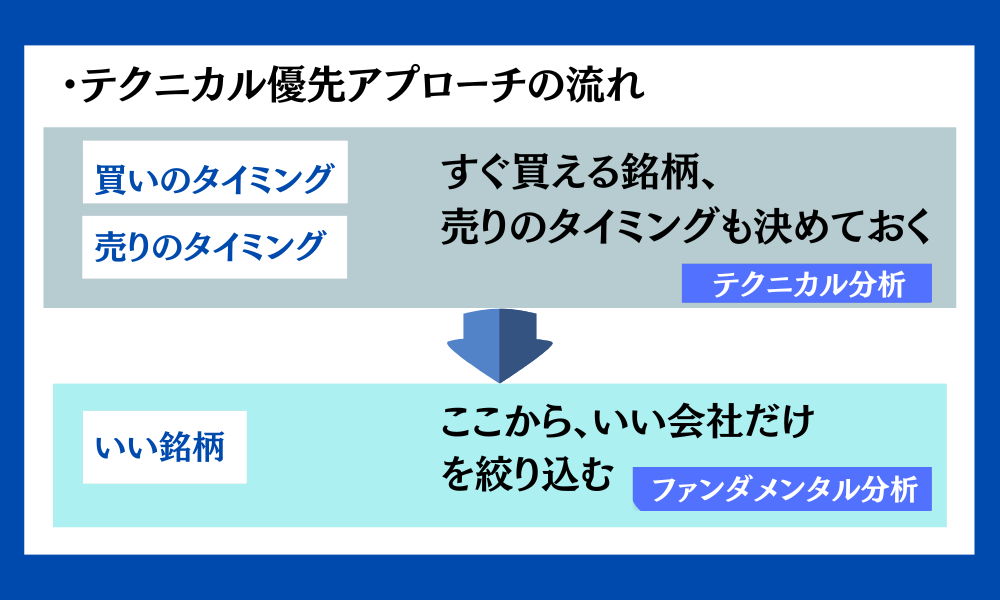

テクニカル優先アプローチ

「テクニカル優先アプローチ」は、まずテクニカル分析に基づいて、「すぐに売買できる企業」を選び出して、そこからファンダメンタル分析で「より大きな利益につながりそうな銘柄」を絞り込んでいくアプローチです。

明日から恋愛できる人を探す

たとえると株式投資は恋愛と似ています。

恋愛相手を選ぶ上で条件を優先する場合、つまりファンダメンタルズを優先する場合、どのような問題が起こるでしょうか?

例えば、女性が考える条件は、しっかり稼ぐ経済的能力があって、隠した借金がなく、優しいなどとします。この厳しい条件をすべて満たしても、すでに既婚しているか、だいぶ年老いているとか、できる男性なので周りに女性が多すぎるなど、恋愛相手にならないような人にたどり着く可能も高くなります。

それでは思い切って、とりあえず20代から40代というタイミングを重視して、未婚という最小限の条件のみで、明日から恋愛できる候補を挙げるという大胆なアプローチはどうでしょうか?

これなら、出てきた候補に出会うタイミングが遅過ぎたり、既婚といった候補者をいないはずです。

「タイミングが合う人を先に導き出す。これがテクニカル分析で、買うタイミングと売るタイミングを重視する手法です」

中にはテクニカル分析さえできればいいという考え方もありますが、「タイミングが合えば誰とでも恋愛できますか?」と質問を変えれば「いいえ」と答える人は多いはずです。なので、自分が持っている基準に合わせて絞り込む必要があります。

最終的に絞り込まれた人となら、明日から時間の無駄もなく、なんの心配もなく恋愛を始めることができるというわけです。

長くなりましたが、これがテクニカル優先アプローチの強みになります。

つまり「買いのタイミングに来ている銘柄を先に選びだし、候補の中で投資に値する企業に絞り込めば、明日からでもいい企業の株式を買って、資金を増やしていける」のです。

- 買いのタイミングに来ている銘柄を先に選びだす

- そこから投資に値する企業を絞り込む

- 明日からでもいい企業の株式を買って、資金を増やしていくことができる!

自分の状況に合ったアプローチの決め方

上記で2つの投資アプローチの違いを説明しました。

それでは、あなたはどのアプローチを取るべきか考えてみましょう。

結論、あなたにあうアプローチは以下の表を参考にしてください。

| アプローチ | 投資期間 | 手持ち資金 |

|---|---|---|

| ファンダメンタル優先 | 長期 | 大量の資産 |

| テクニカル優先 | 中・短期 | 小さい資金 |

理由を下記で説明します。

資金的・時間的に余裕が必要なファンダメンタル優先アプローチ

「ファンダメンタル優先アプローチは銘柄を重視するアプローチ」なので、時間のことはあまり気にしないため、どうしてもリターンが長くなってしまいます。

6ヶ月でも1年でも下がり続けるのは気にせず、5年10年後に何倍にもなって返ってきたらそれでよいとするので、年単位で投資を考える長期投資家が主に取っているアプローチです。

これは、「5年10年後に100万円が200万円になりました」ではあまり意味がないので、かなり大きな資金を動かす人に向いています。

まとめると、「長期投資家で大きな資金を時間をかけてさらに大きるする、いわゆる『資産家』が取るべきアプローチ」です。

代表的な例は投資の神様といわれているウォーレン・バフェット氏です。徹底的に価値のある企業に投資を行い、1回保有したら最低15年は保有するスタイルです。この手法は、資金的な余裕があるからこそ意味のあるアプローチなんです。

少ない資金で効率的に資産をつくるためにテクニカル優先アプローチ

一方、「資金の少ない人に必要なことは、資金を効率的に回し、利益を積み重ねて資金を大きくすること」です。

少しでも大きくなった資金で、さらに利益をコツコツと確定しながら複利で運用する、これが小さい資金で始める人に向いているアプローチです。

そのために必要なのは、6ヶ月や1年も資金をロックされ身動きが取れない状態ではありません。結局5年後にはプラスになったとしても、その5年間資金を活用できなかった機会費用は大きいものです。

あなたが「小さい資金で時間的に余裕がない状況であるなら、明日から投資できる銘柄を見つけて、効率的に資金を増やしていくこと」が必要です。

私自身も、この手法で株式投資をしています。

この記事を読んでいる方は、私と同じ状況の人が多いと思います。そういったみなさんと経験を共有したいと思いこの記事を書いています。

このブログの全体的は方向性も「テクニカル優先アプローチ」にしたがった投資手法の実践方法と運用実績を主に書いていくつもりです。

まとめ:小額から効率的に投資利益を積み上げよう!

今回の記事では、投資で利益を得るための正しい考え方と小額から資産を築く投資アプローチについて解説しました。

結論は以下の2つです。

- テクニカル優先アプローチをする

- 株は高い時に買って、安い時に売る

かぎられた資金で運用する人はタイミング重視の「テクニカル優先アプローチ」が絶対におすすめです。

具体的なテクニカル分析方法はこれから更新予定ですのでお待ちください。

今回の記事は以上になります。

この記事が少しでも参考になれば幸いです。それは失礼します。