【初心者向け】iDeCoを完全解説!メリットとデメリットを詳しく説明!

こんにちは、しんです。

本記事では、iDeCo(イデコ)の詳細な内容とメリット、デメリットについて解説しています。iDeCoは誰でも簡単に始めることができ、老後の資産形成に非常に有効です。

この記事を読んでもらえれば、iDeCoの特徴を理解できて自分がiDeCoに向いているのかわかります。

- iDeCo(イデコ)とは

- iDeCoのメリットとデメリット

- iDeCoに向いている人、向いていない人

- iDeCoの始め方

それでは順番に解説していきます。

iDeCo(イデコ)とは

iDeCo(イデコ)とは、

- individual-type…個人型

- Defined…確定

- Contribution…拠出

- pension plan…年金

の英単語をくっつけた造語です。

ざっくり言うと、自分で作るオリジナルな年金と思ってもらえれば大丈夫です。

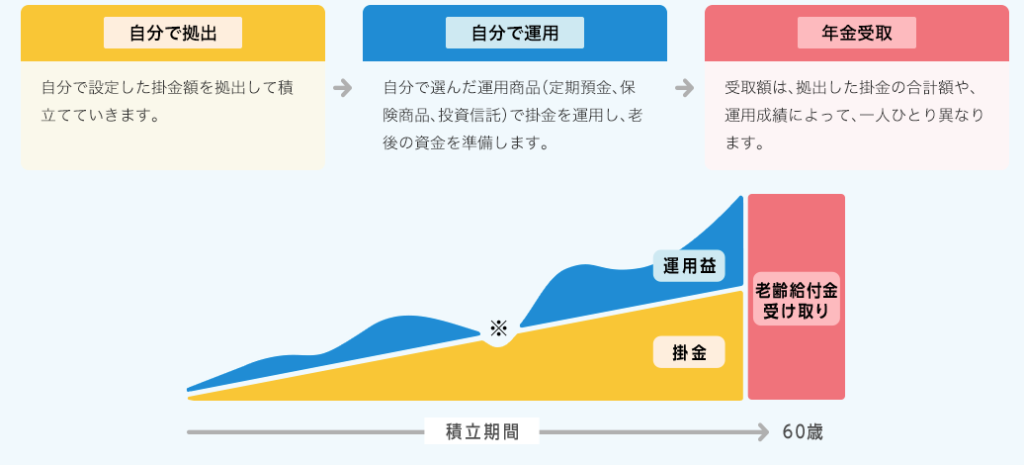

iDeCo(イデコ)の概要は、

- 自分で掛金を拠出する(事前に決めた確定額を積み立てていくため、「確定拠出」と言います)

- 自分で運用する

- 年金受取額は、運用成績によって変わる

まさに、手作りの自分年金です。

ここまで読んで、みなさんは「運用とか投資とか、そのなのよくわからなくて危ないじゃないか。なんで、そんな危ないことをしないといけないだ。」と疑問に思ったかもしれません。

この疑問に答えるには、日本の年金制度の現状について理解しておく必要があります。わかりやすく説明しますので付いてきてください。

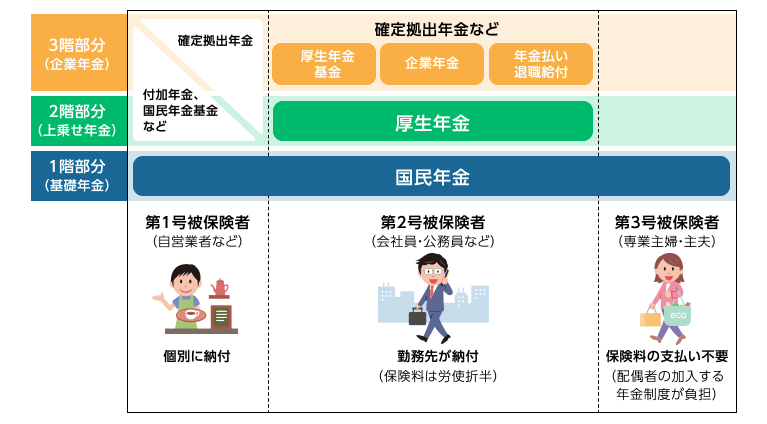

まず、日本の年金制度は「3階建て」になっています。

- 1階部分:国民全員

- 2階部分:会社員と公務員

- 3階部分:iDeCo

1階と2階部分の年金だけでは「老後は安泰」と言えるほどの年金はありません。

生活保険文化センターが行なった調査によると、老後夫婦で生活するための最低日常生活費は月額で平均22.1万円で、ゆとりある老後生活費は平均36.1万円となっています。

公的年金でけでは老後の生活は厳しそうです。

だから、政府が「iDeCoを活用できる人を増やす法改正をするから、自分の老後には自分で備えてください」と発信しています。これが、2017年1月のことです。

幸い、iDeCoはメリットがたくさんある優れた制度です。

iDeCoを正しく理解して、正しく活用するれば、非常に有効な「老後対策」になり得ます。

次はiDeCoのメリットとデメリットを解説していきます。

iDeCoのメリットとデメリット

iDeCoは優れた制度であることは間違いありません。ただ、メリットとデメリットが明確にあるので理解しておくことが重要です。

iDeCoのメリット

まずはメリットから解説します。

- 節税

- 天引きや引き落としにより、着実に積み立てられる

- 投資可能な商品が厳選されている

- 差し押さえ禁止財産である

- 転職時にも持ち運びが可能

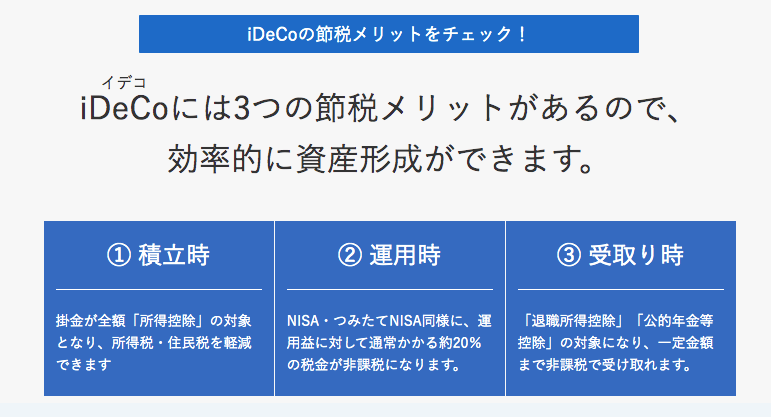

①節税

iDeCoの最大のメリットは節税です。

- iDeCoで積み立てすると、住民税と所得税が軽減できる

- iDeCoで運用すると、運用益がすべて非課税になる

- 受け取る時にも、退職金や年金として控除が適用される

つまり、政府が自分で自分の年金を用意するなら税金を優遇しますといった政府公認の節税になります。

税金は家、保険、車、教育などに匹敵する、人生最大の支出の1つなのでiDeCoを使って上手に節税しましょう。

②天引きや引き落としにより、着実に積み立てられる

iDeCoの掛金は、給与天引き・口座引落しで強制的に確保されます。

貯蓄が苦手で、ついつい使いすぎてしまう人であっても、着実な資産形成をすることができます。

③投資可能な商品が厳選されている

iDeCoで投資可能な商品は、各社3~35本しかラインナップできません。

実力のあるファンドが多いし、投資初心者としは商品選定で悩まずに済みます。

④差し押さえ禁止財産である

将来、万が一経済的に困窮することがあっても、iDeCoで運用している財産は、差し押さえされません。

⑤転職時にも持ち運びが可能

iDeCoで積み立てた年金資産には、ポータビリティ(持ち運び可能)があります。

会社員が転職した場合、転職先に企業型の確定拠出年金があれば、そこに運用資産を移管することができます。

この時に、積み立てたお金がムダになってしまうとか、一気に課税されてしまうといったことはありません。

iDeCoのデメリット

次はiDeCoのデメリットの解説です。

- 長期間資金が拘束される

- 元本割れの可能性がある

- 手数料が発生する

①長期間資金が拘束される

これがiDeCoの最大のデメリットになります。一度拠出したお金は原則60歳以降にならないと引き出すことができません。iDeCoの年金資産を受け取れるのは、加入期間によって受け取れる時期が決められています。

例外的に、「中途解約」が認められる条件もあるのですが、その条件を満たせる人はほとんどいないので知らなくても大丈夫です。

つまりiDeCoは始めたらやめられないぐらいに思っていた方がいいと思います。

②元本割れの可能性がある

iDeCoには、元本が保証されている定期預金などの商品の他に、投資信託に投資することで株や債権など、元本割れの可能性がある資産にも投資できます。

つまり、投資信託に投資した場合には、株式市場の状況によっては「元本割れする可能性」があるということです。

確実にノーリスクで、安全に資産が増える!というものではありません。

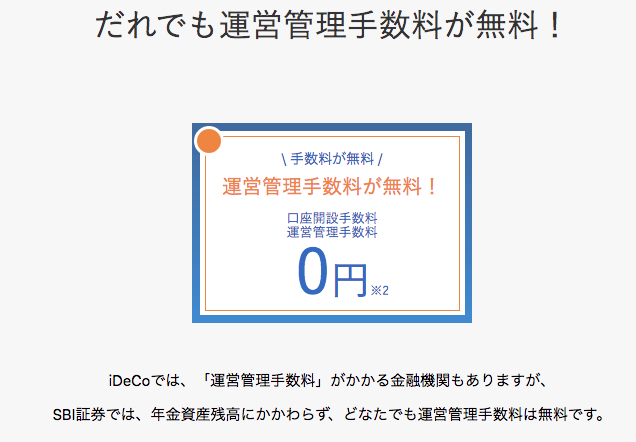

③手数料が発生する

加入・口座開設などを行ったとき、掛金を納付したとき、年金を受け取るときなどに、国民年金基金連合会、運営管理機関、事務委託先の3者に、それぞれ手数料を支払う必要があります。

国民年金基金連合会への手数料は、加入・移管時に(初回のみ)に2829円、掛金納付のたびに105円が発生します。

運営管理機関や事務委託先の手数料は、どこの金融機関で口座を開設するかによって変わってきます。SBI証券のように、とにかく手数料が安い(かからない)ところを選んでください。

同じ商品に投資する際、手数料の差はただのムダです!

iDeCoに向いてる人、向いてない人

次はiDeCoが自分に合っているか確認してください。

iDeCoに向いている人

結論、「貯蓄がある人・収入が多い人」は向いています。

iDeCoの最大のメリットは「節税」で、最大のデメリットは「老後までお金が引き出せなくなる」ことです。

- 老後資金以外のお金(いざという時のための貯金、結婚・教育資金など)をある程度準備できている人

- 年収が高く、納めている税金が多い人

- iDeCoに加入しても、その他に貯金もできる人

つまり、ある程度家計に余裕がある人です。

そして、一番おすすめの人は「会社員・公務員の人」です。

元々は保障が薄いフリーランスや自営業者向けの制度だったんですけどね。

- 給与が安定しており、iDeCoの積み立てをブレなく続けられる

- 最大のデメリットである長期間資金拘束をされる点も、会社員や公務員には問題になりにくい

- 転職や退職しても運用資産を持ち運べるといったポータビリティ制度がある

iDeCoは10年、20年、30年といった長期投資を前提とした制度です。つまり身分・収入が安定している人の方が生活設計がしやすいんです。

自営業の人は、収入の変動が大きので少し注意が必要です。でも生活防衛資金を厚めに準備しておいて、無理のない金額で始める分にはメリットが大きのでおすすめです。

iDeCoに向いてない人

結論、「貯蓄がない人・収入が少ない人」は向いていません。

- いざという時のための貯金がない人

- 結婚・教育資金などが、まったく準備できていない人

- 収入が少ない人

老後資金を貯める前に「もっと優先すべきことがある」ということですね。

そして、あまりおすすめできない職業は「専業主婦(夫)」などの人です。

なぜなら所得税・住民税を払っていない場合、掛金の所得控除は節税にならないからです。

iDeCo最大のメリットである「節税」が機能しなければ魅力激減です。

私たちは利用できるのか?

ここまでで、iDeCoの概要とメリット・デメリットを色々お伝えしてきました。それで結局、このおトクな制度をそもそも自分は利用できるのか?

結論「利用できます」。

もともと、iDeCoは保障が薄い自営業者・フリーランスや、企業型確定拠出年金制度がない(福利厚生が弱い)会社員のための制度だったんですが、あまりにも人気がありませんでした。

でも2017年1月に法改正によって、利用可能な人が拡大してさらに政府の必死の広報活動が行われました。広報の成果もありiDeCoがおトクな制度であることが認知されるようになっため、徐々に利用者が増加し人気の制度になっています。

iDeCoに加入できる人と、掛金の限度額、職業別の、iDeCoの掛金限度額は次の通りです。

iDeCoの始め方

次はiDeCoの始め方をざっくり説明します。

iDeCoの始め方

- 金融機関(証券会社等)で口座開設する

- iDeCo専用の口座を開設する

- 運用商品を選ぶ

金融機関(証券会社)で口座開設して、購入する運用商品を選べばOKです。

初めに、金融機関(証券会社)でiDeCo専用の口座を開設が必要です。取り扱っている金融機関は約160社(証券会社、保険会社、銀行など)あります。

金融機関によって、購入できる運用商品(投資信託、定期預金、保険など)や加入時・運用期間中の手数料などが違ってくるので注意が必要です。

次に、自分が口座開設した金融機関で用意されている、3~35の運用商品から選べば大丈夫です。

金融機関とおすすめ運用商品を紹介

「どんな金融機関がいいのか、運用商品とかよくわからない」と悩む方もいると思います。そのような人に私があえて金融機関を1つ選ぶとすれば、

SBI証券をおすすめします。

- ネット証券口座開設数No.1

- iDeCo加入者もNo.1

- 2005年からの運用実績

- 口座開設、運用管理手数料0円

- 低コストで良質な運用商品が選べる

上記のようなサービスで顧客獲得競争の「王座」にいるのがSBI証券です。

- eMAXIS Slim全世界株式(オールカントリー)

- eMAXIS Slim米国株式(S&P500)

- eMAXIS Slim全世界株式(オールカントリー)、これ1つで世界中の株式にまるっと投資できる商品です。

- eMAXIS Slim米国株式(S&P500)は、米国の代表的な株価指数「S&P500」に連動するように、運用されている商品です。

この2つは株式に投資する商品になります。

「老後資金のためなのに株なんて危ないものに投資して大丈夫なのか?」と不安に思うかもしれません。

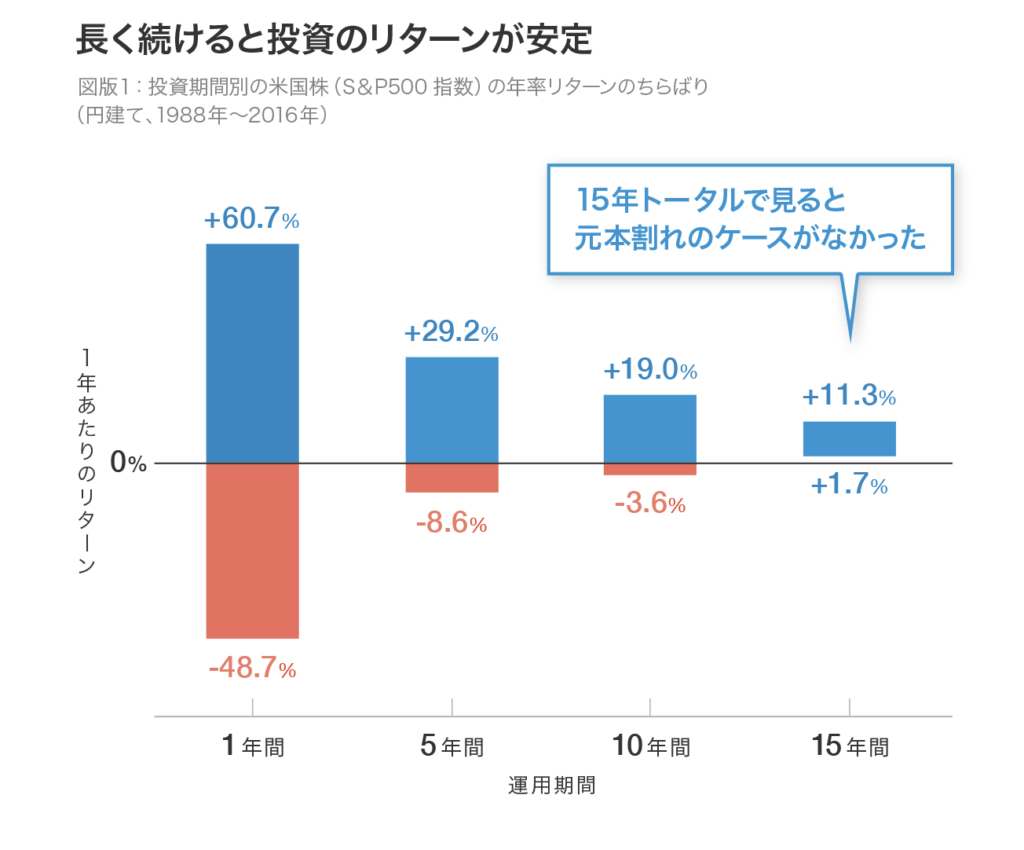

S&P500指数の過去を振り返ると運用期間が15年以上の場合、株式のリターンがマイナスなったことは無いというデータで出ています。

もちろん、未来のことは誰にもわかりません。とはいえ、人類の歴史は経済成長の歴史でもあります。なので、世界経済が成長すると思うなら株式の未来は明るいと思います。

まとめ:iDeCoを賢く使おう

本記事ではiDeCo(イデコ)について詳しく解説しました。

iDeCoまとめは以下のとおりです。

- 自分のために年金を積み立てる制度で、節税メリットがある

- 掛金が全額所得控除できる

- 運用益も非課税

- 受け取る時も税負担を軽減可能

- 給与天引きや口座引き落としで、確実に「先取り蓄財」できる

- 差し押さえ禁止財産

- 月2万円強の積立てでも、5%で運用できれば30年で約2000万円に化けるポテンシャルがある

iDeCoには注意点もあります。

- 長期資金が拘束される

- 元本割れのリスクがる

- 手数料がかかる

- 本当に節税になるかは、人による

結論として、個人的には家計に余裕がある人なら「やらない理由はない」と思います。

「老後のお金」が心配な人は、ぜひ一度iDeCoの活用を検討してください。

なお、補足としてiDeCoの受け取り時に「最大の節税効果を受けて賢く受け取る」には、実はかなり複雑な計算をしなければなりません。とりあえず「いかに賢く受け取るか」は、60歳以降の受け取りまでに勉強しておけばよいことですが、そういったある種の「卒業テスト」があることは覚えておいてください。

最後に、iDeCoと同じくらい「つみたてNISA」も老後資金を作る上で有効な制度です。

資金に余裕がある人は、iDeCoと合わせてつみたてNISAもすることもおすすめします。

この2つをすることで老後のお金の心配はほとんどなくなるでしょう。

つみたてNISAの詳細な解説については過去に記事で紹介していますので、もしよければ合わせて読んでみてください。

今回の記事は以上になります。

最後まで読んでいただいてありがとうございました。それでは失礼します。