【初心者向け】高配当株の探し方を4ステップで解説!

こんにちは、しんです。

本記事では、これから高配当株投資を始めようと思っている方に「具体的に高配当株を探す方法」について解説しています。

高配当株は、「安定的なキャッシュフローを得たい」と思っている人にとっては有効な選択であることは間違いありません。

ただ、高配当株は初心者には難しく、配当利回りだけを重視すると、減配や無配、永遠に株安で放置されてしまうなどのリスクがあります。

そこで今回は、「高収益で好財務の高配当株」を探す方法を紹介します。

- 日本の高配当株を探す4ステップ

- 企業分析ツール「IR BANK」の使い方

- 優良な高配当株銘柄を見つけるために重要な8項目

今回の記事では、「何の項目をどういった見方でチェックすれば良いのか?」という点に絞って、

解説していきます。

この記事を読むだけで、配当利回りだけが高い罠銘柄を避ける確率をグッと下げることができます。

それでは解説していきます。

日本の高配当株を探す4ステップ

画像

はじめに、高配当株の探し方の全体像を確認します。

- ステップ1:高配当株リストを取得する

- ステップ2:IR BANKを使って「過去の業績」を確認する

- ステップ3:企業HPで「最新の業績」を確認する

- ステップ4:あらゆる情報をもとに「将来」を予想して最終決定する

順番に解説していきます。

高配当株リストを取得する

現在、日本の上場企業は約3,800社あります。

このうち、「高配当株」と呼ばれる配当利回りの高い銘柄は数百社ほどになります。

この数百社から健全な銘柄を選ぶことになります。宝探しに近い感じですね。

まずは、高配当株を探すために「Yahooファイナンス 配当利回り」と検索してみてください。

すると、以下のような検索結果が表示されます。

「Yahooファイナンス」のページをクリックすると、配当利回りが高い順に銘柄が表示されます。

これがあなたが投資するべき「高配当株のリスト」になります。

でもこのリストでは、ただ単に配当利回りが高い企業が並んでいるだけなので、「財務健全な優良な高配当株」か「減配や無配、永遠に株価が上がらない罠銘柄」の見分けがつきません。

例えば、8位の東芝の配当利回りは6.88%です。(2023年3月時点)

つまり100万円投資したら6.88万円配当金が貰える計算になります。定期預金金利が0.2%の時代にこれはすごいですよね。

なので配当利回り6.88%なら飛びつきたくなる気持ちはわかります。

でもそんな買い方は絶対にしてはいけません。

いくら高い配当金を貰えたとしても買ってはいけない罠銘柄がたくさんあります。

- 高い配当利回りが一時的な銘柄

- 株価が下がり続けて含み損が拡大していく銘柄

などがあります。

特に、株価が下がり続ける銘柄は注意してください。

例えば100万円で買った株が80万円、70万円と下がり続けた場合、毎年6万円の配当金を貰ってもトータルで損してしまう可能性があります。

だからこそ、あなたが見つけるべき高配当株は、以下のような特徴を持っている銘柄です。

- 安定的に配当金を出し続けていること(理想は増配傾向)

- 長期的に株価も伸びていること

安定的な配当金を出し続けていて、企業自体の株価も伸びている銘柄を見つけ出して、買い付けしていきましょう。

IR BANKを使って「過去の業績」を確認

次に高配当株リストから気になる企業をピックアップして、過去の業績をそれぞれ丁寧に確認していきます。

この時に、「IR BANK」というサイトを使っていきます。

詳しい使用方法は後半で解説しますが、IR BANKを使えば調べている企業が「過去にどれぐらいの配当金を出してきたか」が分かります。

ここの部分が今回の記事の重要ポイントです。

企業HPで「最新の業績」を確認する

調べたい高配当株の過去データを見たら、次は最新の状況を確認します。

過去のことを確認したら、「今の業績を見よう!」ということです。

そこで「調べたい会社名 IR」で検索します。

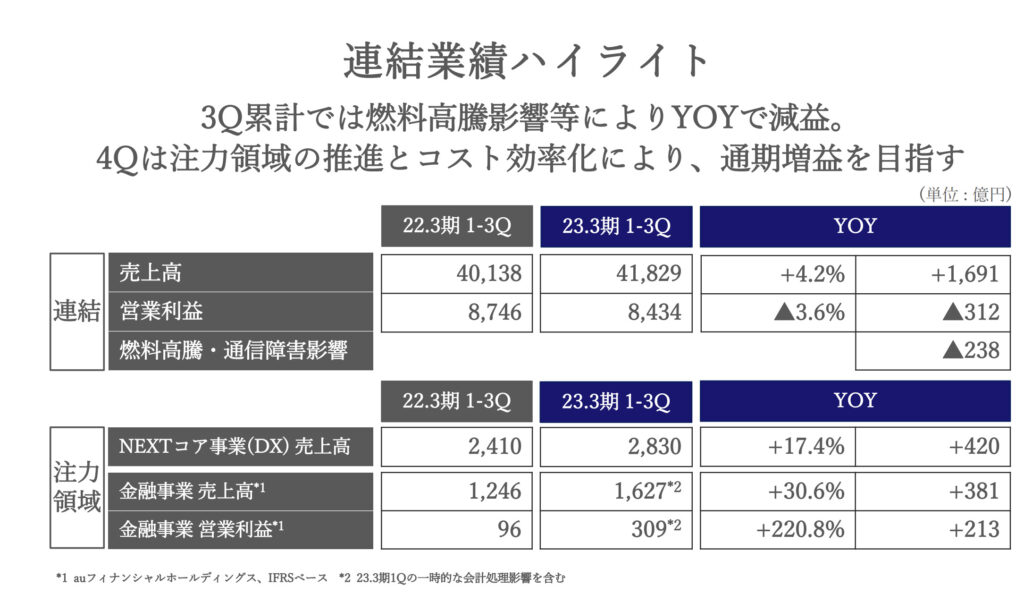

例えば、KDDIについて調べるなら、「KDDI IR」で検索します。

検索結果の「投資家情報(IR)」をクリックしたら、「最新の決算プレゼンテーション資料(決算プレゼン)」を探しましょう。

KDDIの場合は、以下の画像みたいに見つかります。

企業は、次のように色々な名前の資料を作成して、私たち投資家に「業績報告」をします。

- 決算短信

- 有価証券報告書

- 四半期報告書など

でも、これらの資料は内容がマニアックで初心者には非常に分かりにくくなっています。

そこで、あなたにおすすめなのが「決算プレゼン資料」になります。

決算プレゼン資料では、初心者でも理解しやすいように、企業が業績について説明してくれています。

上の画像はKDDIの決算プレゼン資料の一部になります。昨年同時期の売上や利益を比較も確認できます。

もし決算プレゼン資料がなければ、「決算短信」という資料の1ページ目だけ見ればOKです。

今回の記事を最後まで読めば、1ページ目の内容はある程度理解できるようになっています。

あらゆる情報をもとに「将来」を予測して最終決定する

株式投資とは、「投資した企業の将来に賭ける」ことです。

どれだけ過去や現在の業績が良くても、その企業に「これ以上伸びしろない」なら、投資してはいけません。

過去・現在の数字を把握した後は、

- 社長のイタビュー動画や記事を調べる

- 業界の未来や競合他社を調べる

- 実際にその会社のサービスや商品を使ってるなど

このようにして、自分が持つありとあらゆる知識・経験を総動員して、「この銘柄は将来に渡って配当金を出し続けてくれるか」を判断しましょう。

それでは、あらためて「日本の高配当株を探す4ステップ」を振り返っていきます。

- ステップ1:高配当株リストを取得する→Yahooファイナンスの利回りランキングを使う

- ステップ2:IR BANKを使って「過去の業績を」を確認する

- ステップ3:企業HPで「最新の業績」を確認する→決算プレゼン資料を確認

- ステップ4:あらゆる情報をもとに「将来」を予測して最終決定する

つまり、高配当株リストから「気になる銘柄」をピックアップして、

- 過去をチェック

- 現在をチェック

- 未来を予想

これが基本的な流れになります。

高配当株探しの全体像を把握したところで、次はステップ2の「過去の業績の確認」について、深掘りしていきます。

ここを理解できると、あなたが「罠銘柄」を買ってしまう確率をグッと下げることができます。

具体的な会社を題材にしながら解説するので参考にしてください。

企業分析サイト「IR BANK」の使い方

それでは早速、会社の「過去の業績」を見るための企業分析サイトである「IR BANK」の使い方を、優良な高配当株である「KDDI」を題材にして紹介していきます。

そして、ここからは、「何の項目を、どういった見方でチェックしていけば良いのか」という点に絞って解説します。

最初にお伝えしたように難しい専門用語は最低限にしますので、安心してください。

まずは「IR BANK」をGoogleで検索して、サイトにアクセスしてください。

画像

IR BANKにアクセスしたら、左上の検索窓に「KDDI」と入力してください。

検索すると、以下のような画面が出てくるので、銘柄TOPにある「KDDI」をクリックします。

次に画面の左端の「Link」から「決算」をクリックしてください。

これであなたは、企業の「過去の業績」が一覧できる超重要ページにたどり着くことができました。

このページは、その企業の健全さが一目で分かる「健康診断結果表」みたいなものです。

このページから次に紹介する重要な8項目をチェックするだけで、財務が不健全な「罠銘柄」を、すぐに見分けられます。

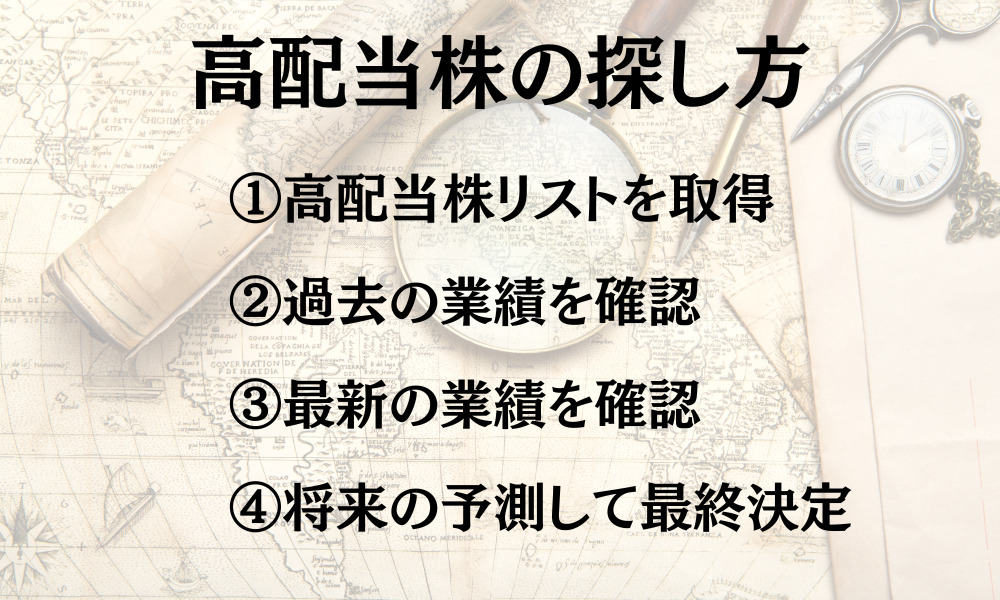

優良な高配当株を見分けるための重要な8項目

画像

解説する重要な項目は以下の8つです。

- 売上高

- EPS

- 営業利益率

- 自己資本比率

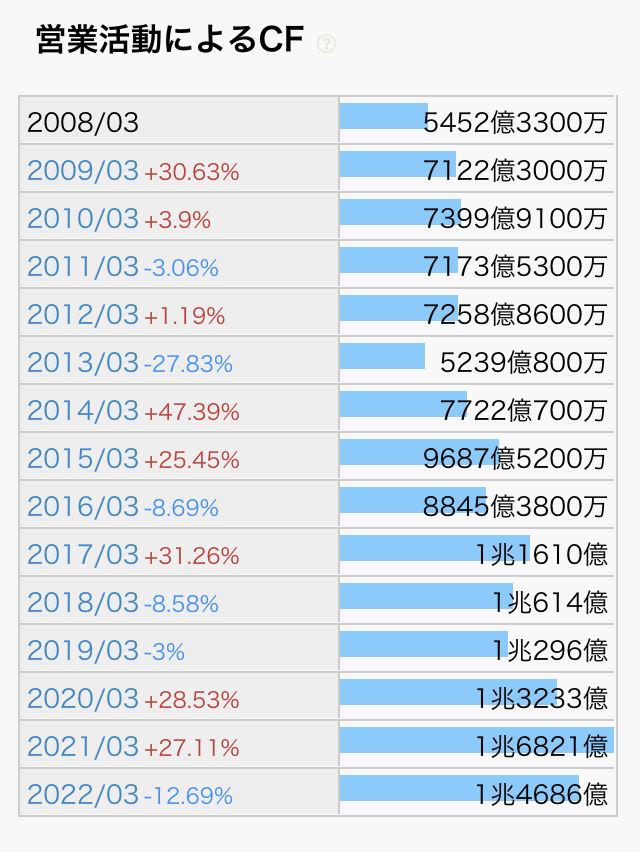

- 営業活動によるCF

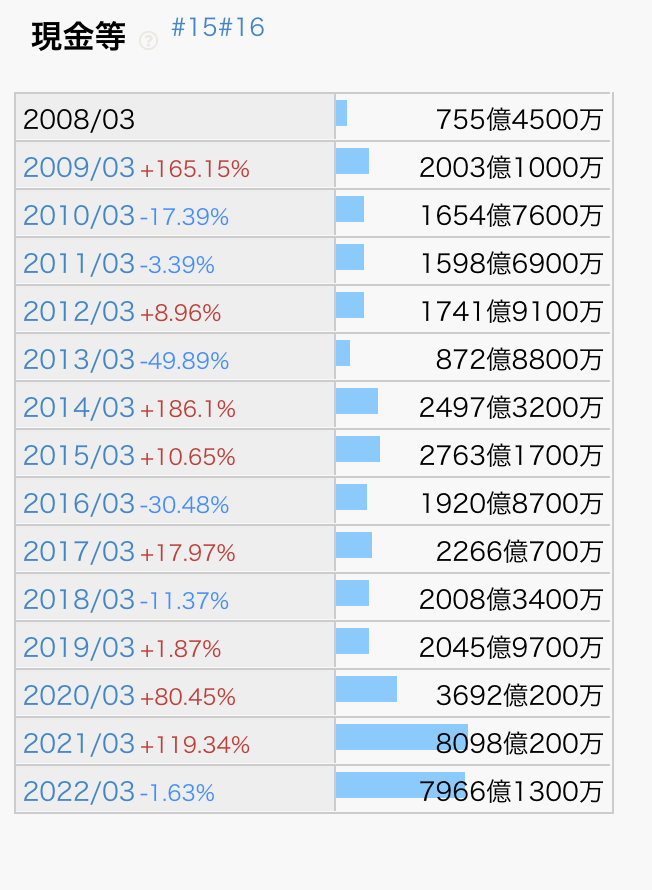

- 現金等

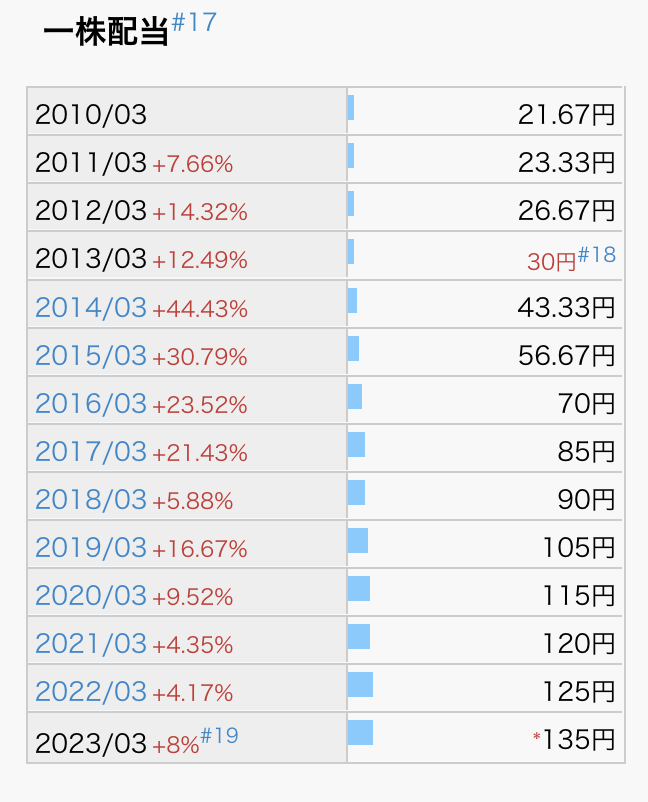

- 1株当たりの配当金

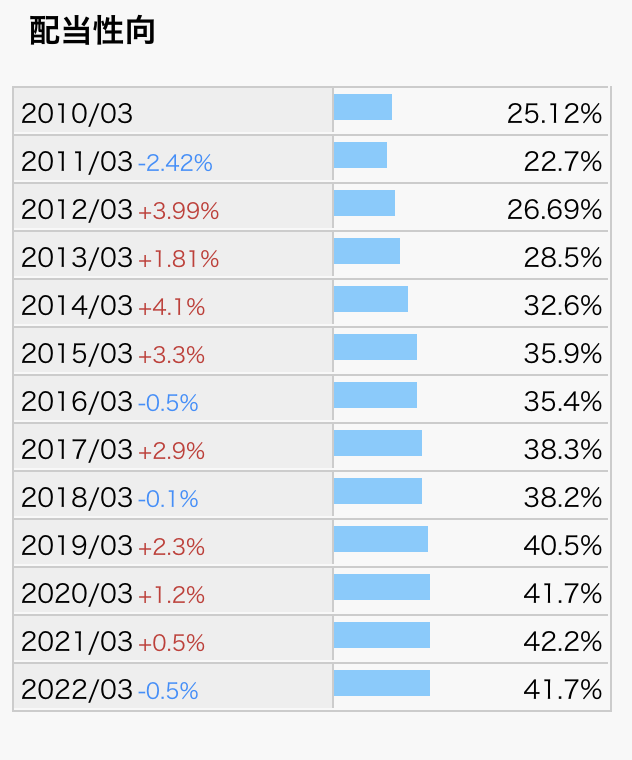

- 配当性向

それぞれ詳しく解説します。

①売上高

「売上高」は言葉の通り、企業の売上の大きさを表しています。

業種によっては「営業収益」や「収益」など色々な呼び方をしていますが、言っていることは「売上高のこと」だと思ってもらえれば大丈夫です。

KDDIの場合は「営業収益」と記載されており、安定的な右肩上がりになっているのがわかります。

売上高を確認する際は、金額の大小よりも重要なポイントがあります。

- 右肩上がりであること

- 増減が激しすぎないこと

上下にジグザグした売上の企業は業績が不安定であるため、高配当株投資には向いていません。

理想は少しずつ右肩上がりで伸びていることです。

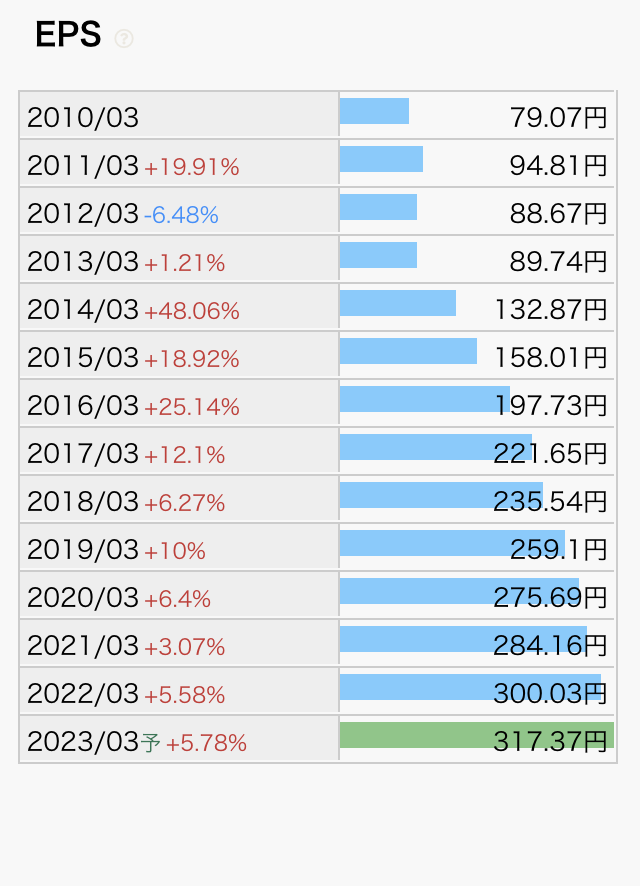

②EPS

「EPS」とは、「1株当たりの利益」のことで、株式投資において最も重要な指標です。

投資家であれば誰でも重要視する指標で、KDDIは以下のように右肩上がりになっています。

「EPS」のチェックポイントも売上高と一緒で、「右肩上がりになっているか」です。

- 右肩上がりになっていること

極論ですが、EPSが右肩上がりであれば企業経営は100点と言えます。

反対に、EPSが下がっている場合は、どれだけ他の指標が良くても要注意です。

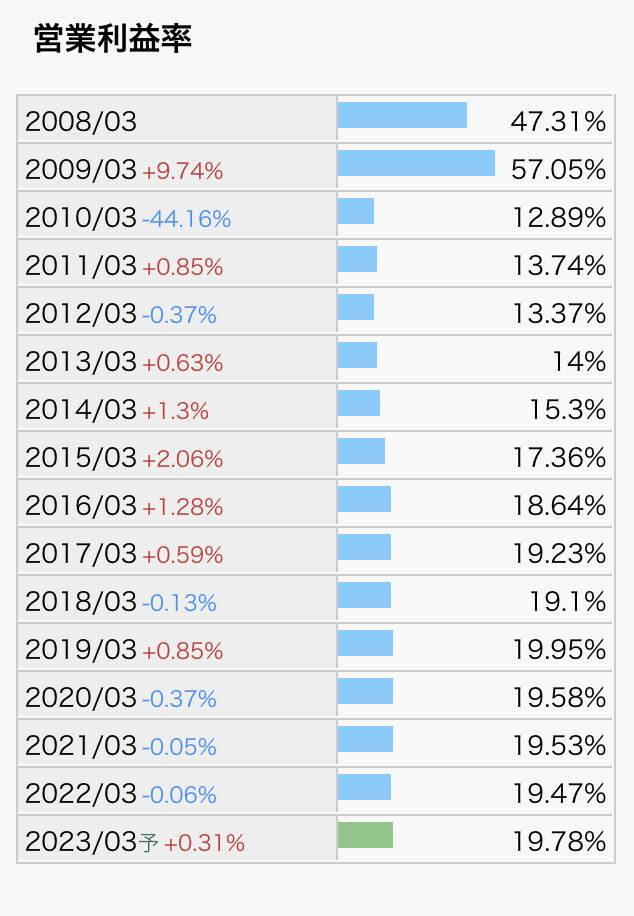

③営業利益率

「営業利益率」は「売上のうち、営業利益が占める割合」のことです。

営業利益率が高ければ高いほど、儲かるビジネスをやっているといえます。

KDDIの営業利益率は営業利益率が10%以上で、右肩上がりになっています。

日本に上場している企業の多くは、営業利益率が3%くらいです。

業種によってばらつきはありますが、以下のポイントだけ押さえておきましょう。

- 10%以上なら優秀

- 5%以下ならほぼ検討の余地なし

それと利益率が伸びているか、悪化しているか、トレンドを気にすることも大切です。

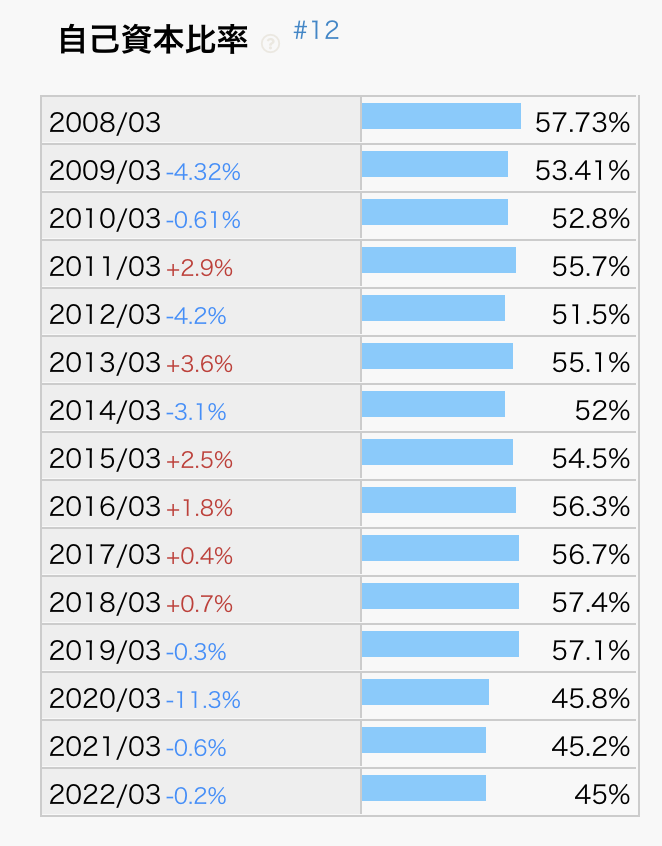

④自己資本比率

「自己資本比率」は、「企業が簡単に倒産しないか?」という安全性をチェックする指標です。

自己資本比率が高いほど、潰れにくい会社だといえます。

例えば、手元に現金100万円があるとします。

自己資本比率とは、その100万円が「自分で用意したものか」それとも「どこからか借りてきたものか」という指標です。

- 自己資本比率100%→100万円を自分で用意した

- 自己資本比率60%→60万円を自分で用意して、40万円を借金している

KDDIの自己資本比率は、下の画像から50%程であると分かります。

私は、高配当株の自己資本比率に関して以下のように考えています。

- 40%は欲しい

- 60%を超えると安心

- 80%以上はかなり安心

自己資本比率40%以上の中小企業が10年以内に潰れる確率は3.5%と言われています。

そのため、上場企業で自己資本比率が60%を超えていれば、倒産のリスクは著しく低いと言えます。

自己資本比率は高い方が安全なのは間違いありません。

しかし、企業経営は時に適度な借り入れも大切であるため、必ずしも自己資本比率100%が良いとは断言できないことも覚えておきましょう。

⑤営業活動によるCF

「営業活動によるCF」は、「商売をして手元の現金がどれだけ増えたか?」を表す指標です。

この数値ぎ右肩上がりであれば、会社の現金が増加傾向であると分かります。

KDDIは以下のように、毎年黒字で長期的にも伸びています。

営業活動によるCFのチェックポイントは単純明快です。

- 毎年ちゃんと「黒字」であること

- 長期的に「増加傾向」であること

私は、過去10年間で1度でも赤字のある銘柄は、高配当株にはおすすめしていません。

⑥現金等

「現金等」は、その言葉の通りです。

企業の究極的な目的はキャッシュを稼いで増やすことなので、現金が増えているかどうかをきちんとチェックしましょう。

KDDIは年によっては増減がありますが、長期的に見れば増加傾向にあります。

高配当株投資するのであれば、長期的に見て現金が増えているキャッシュリッチな企業に投資しましょう。

なぜなら、現金の多い企業は以下のような強みがあるからです。

- 不景気がきても乗り切れる

- チャンスがあれば大きな事業投資ができる

- 本当に使い道がなければ、配当や自社株買いで株主に還元ができる

ちなみに会社によっては、余剰資金で株わ債券などを購入して運用しています。

現金等の数値が低くても、現金以外の「換金性の高い資産」をたくさん持っていることもあります。

そのため、「貸借対照表」といった他の資料まで確認して、見逃さないようにしましょう。

長期的に見て増加傾向であること(現金以外の「換金性の高い資産」も考慮する)

⑦1株当たりの配当金

「1株当たりの配当金」は、高配当株投資ではトップクラスの重要な指標で、「配当金がいくらか?」ということです。

この数値を見られない人には、高配当株投資をおすすめしません。

KDDIの配当金は以下のように、安定して成長していることが分かります。

配当金を確認する際に重視するポイントは以下の2つです。

- 配当金の安定性

- 配当金の成長

配当金の安定性

配当金の安定性を確認する際は、以下のようなことが起こっていないか確認しましょう。

- 頻繁に配当金の額が減る(減配)

- 0円配当になる(無配)

リーマンショックやコロナショックのような不景気の時に、どんな動きをしていたかは、必ず確認しておきたいポイントです。

配当金の成長

配当金が減らないことだけではなく、増えているかどうかも重要です。

KDDIは、配当金を増やし続けています。

⑧配当性向

「配当性向」は、「今年の利益のうち、何%を株主にキャッシュバックするか?」を表す指標です。

この項目をチェックすることで、企業が無理して配当金を出していないか確認できます。

以下の画像から、KDDIの配当性向は20%〜40%だと分かります。

一般的には、配当性向70%〜80%が「そろそろ、今のレベルで配当金を出し続けるのは厳しそう」と思われる基準です。

配当性向のイメージは、「毎月給料の何%を使って、彼氏や彼女にプレゼントをしているか?」といった感じです。

70%〜80%を使っていることは、裏を返せば自分のためのお金は20%〜30%しか残らない状態であり、自己投資の予算が少ないと言えます。

もし配当性向が100%を超えていたら、今まで貯めていた貯金を使って、ど根性でプレゼントをしているということです。

企業にもよりますが、配当性向30%〜50%なら「健全」だと言えます。

「配当性向の高すぎる企業に多額の投資をしてはいけない」ということは、必ず覚えておきましょう。

- 配当性向が30%〜50%であれば健全

- 配当性向が70%を超えると要注意

まとめ:企業分析のポイントを押さえて優良な高配当株を購入しよう

今回は、日本の高配当株の探し方の全体像について最初に解説しました。

- ステップ1:高配当株リストを取得する→Yahooファイナンスの利回りランキングを使う

- ステップ2:IR BANKを使って「過去の業績」を確認する

- ステップ3:企業HPで「最新の業績」を確認する→決算プレゼン資料を確認する

- ステップ4:あらゆる情報をもとに「将来」を予想して最終決定する

ステップ2の「IR BANK」で、過去の業績を確認するべき項目は以下の8つです。

- 売上高→ブレが小さく、右肩上がりであること

- EPS→右肩上がりであること

- 営業利益率→10%以上であること

- 自己資本比率→最低でも40%以上、理想は60%、80%だと最高

- 営業活動によるCF→毎期黒字で右肩上がりであること

- 現金等→増えていくことが理想(現金以外の換金性の高い資産も確認する)

- 1株当たりの配当金→安定性と成長性を確認する

- 配当性向→30%〜50%が健全、高過ぎるのは要注意

慣れてくれば5分ほどで確認できるようになります。

ステップ2の「過去の業績」をしっかり確認するだけで、「ただ配当が高いだけの罠銘柄」を掴んでしまう可能性をグッと減らすことができます。

言い換えれば、最重要な部分なので絶対にサボらないようにしましょう。

今回の記事は以上になります。

長く読んでいただいてありがとうございました。

引き続き、株式投資投資の情報を発信していきますのでよろしくお願いします。

それでは失礼します。