【神改正】新NISAの概要と凄さを徹底解説!

こんにちは、しんです。

本記事では、2024年1月から改正される新NISAについて解説します。

2022年12月16日「2023年度 税制改正大綱」が発表されました。

参考:日本経済新聞「2023年度与党税制改正大綱 全文と要旨」

色々な話題が出ていますが、私たちにとって大切なのは「NISA」に関しての内容です。

NISAとは、資産運用が非課税になるという優遇制度です。

今回、その優遇税制制度のNISAに神改正が入りました。

新しいNISAを使いこなせる人は、今後の資産形成で一歩リードできます。

そこで今回の記事では、以下の2点について解説します。

- 新NISAの凄さ5選

- 新NISAに対する感想

今回の記事を読んでいただければ、新NISAに関する概要はバッチリ掴めます。制度を解説するだけでなく、有効活用のためのポイントも紹介します。

それでは解説していきます。

①新NISAの凄さ5選

結論からお伝えすると以下の5つになります。

- 旧制度と併用できる

- 投資枠が1,800万円もある

- 最速5年で枠を使い切れる

- 非課税期間は永久

- 売却すると非課税枠は復活する

順番に解説していきます。

①旧制度と併用できる

旧制度のNISAとは、以下の2つのNISAを指します。

- 一般NISA

- 「年間120万円×5年間」の計600万円分の投資が非課税になる制度

- つみたてNISA

- 「年間40万円×20年間」の計800万円分の投資が非課税になる制度

新制度は、これらの制度と共存することになります。

2018年から「つみたてNISA」をやっていた人にとっては超朗報です。

つまり、2018年〜2023年の「40万円×6年分=240万円分」は、先行者利益を享受できるんです。

次の項目で詳しく解説しますが、新NISAの投資枠は1,800万円分もあります。

旧制度と新制度を合計すると「つみたてNISA(240万円)+新NISA(1,800万円)」で、トータル投資枠で2,000万円分以上の優遇が受けられるわけです。

仮に長期間の運用を経て、投資元本が2.5倍の5,000万円になった場合、通常であれば利益の3,000万円に約20%の税金(600万円)がかかります。

しかし、NISAで運用していると利益に対する税金がまるまる非課税になります。600万円という金額は、子どもを4年生大学に通わせられるくらい大きな金額です。

まさに、国からの大ボーナスと言っても過言ではありません。

新NISAは、一般NISAをやっていた人も併用可能です。

2024年以降は新規に投資することはできませんが、2023年までに投資した分は、非課税期間(投資してから5年)が保証されます。

ただし、つみたてNISAのように必ずしも「朗報」と言えない側面もあります。

例えば、2018年に「〇〇株」を120万円分買い、2023年に「〇〇株」が70万円に値下がりしている場合、5年後に損をしていることになります。

非課税期間の終了とともに、〇〇株はNISA口座から特定口座に払い出されます。その際に、取得価額が120万円から70万円に置きかわってしまうのです。

今後、この〇〇株が値上がりしても、元々の取得価額である120万円に戻ると「120万円−70万円(新しい取得価額)」の50万円に税金がかけられることになります。

仮にNISA口座を使っていなければ、株価はプラスマイナス0に戻るだけです。

元々120万円の株が70万円まで値下がりして、再度120万円に戻っただけなので、NISA口座を使っていなけれ税金も0のはずでした。

NISAを活用した今回の場合では、70万円で株を取得した扱いになるため、値上がり益に税金がかかるわけです。

とはいえ、このデメリットは今に始まったことではありません。

一般NISAを使っている人にとっては、納得済みのデメリットのはずです。

ただ、これまではロールオーバーというものがありました。

旧NISAは廃止になるので、移管先がなくなりロールオーバーができなくなる可能性があります。

ロールオーバーができなければ、より不利になるという点は出口問題として認識しておくべきことでしょう。

新NISAでは、このロールオーバーというややこしい手続きはなくなりました。

②投資枠が1,800万円もある

新NISAでは、非課税の投資枠が1,800万円という大きな金額になりました。

ポイントは、非課税上限額の1,800万円は取得価格ベースで、含み益は入らないという点です。

以下の事例で具体的に考えてみます。

1,800万円の枠のうち、100万円を使ってVファンドを購入する。

その後、Vファンドが200万円に値上がりした場合、残っている非課税枠はいくらになるのか?

残りの非課税枠は「1,800万円−200万円」の1600万円ではなく、「1,800万円−100万円(取得価額)」の1,700万円となる。

つまり、1,800万円の枠を使って買った株がどれだけ値上がりしても、時価で見るのではなく取得した時の金額で見るわけです。

また1,800万円の内訳には「つみたて投資枠」と「成長投資枠」があります。

「つみたて投資枠」では、現行のつみたてNISA対象ファンドが購入できます。

つみたてNISA対象ファンドは、日本に約6,000本以上あるファンドの中から厳選された、約220本のファンドです。

いわゆる、ぼったくりファンドが除外された金融庁お墨付きの優良ファンドになります。

つみたて投資枠に制限はなくて、1,800万円までフルに投資可能になっています。

一方、1,800万円のうち1,200万円までは「成長投資枠」として利用することも可能です。

成長投資枠では、さまざまな上場株式や投資信託が購入できます。

個別株や米国株は成長投資枠で購入可能ですが、債権ETFやレバレッジ商品は購入できません。

元々、日本で「老後2,000万円問題」が騒がれていたことを考えると、1,800万円というのはそれに匹敵する金額です。

投資あれこれの問題以前に、1,800万円を貯金できていたら、一般的にはそれだけでかなり安定した老後が送れると思います。

ここでみなさんに質問します。

みなさんは定年までに、1,800万円貯金できそうですか?

ただ貯金するだけでも、かなり大変そうだなあ…。

入社してから定年退職までの期間を40年と考えると、1,800万円貯めるには毎月約4万円貯金し続けなければなりません。

雨の日も風の日も、病気やケガで働けない時も、子どもが生まれたり親の介護が必要になったりした時も、どんな時もひたすらに貯金する必要があるのです。

元々、つみたてNISAの枠が「年40万円×20年」の800万円だった理由として、「多くの家庭で800万円を捻出するだけでも精一杯だから」という話もありました。

ここから考えると、かなり投資できる金額が跳ね上がった印象です。

よって、新NISAの1,800万円という投資枠をマックスで使いきれない人も多いはずです。

その意味で、1,800万円という投資枠は確かに魅力的ではあるものの、「何がなんでも使い切らないといけない」などのように焦る必要はありません。

焦らずに自分のペースで淡々とやっていきましょう。

周りに釣られて、全力ダッシュして疲弊するというのは、クールな投資家がすることではありません。

③最速5年で枠を使い切れる

上記で説明したとおり、新NISAの枠は1,800万円です。

しかし、この金額はあくまで「生涯投資可能額」「非課税上限額」の話です。

1年間で1,800万円をフルに投資できるかというと、そうではありません。

新NISAでは、年間投資上限額が以下のように決まっています。

- 「つみたて投資」枠:120万円

- 「成長投資」枠:240万円

合計:年間360万円

NISAのモデルになった、イギリスISAの年間投資額は約335万円なので、「それより大きい金額を!」という背景もあるようです。

つまり、以下のように柔軟に考えることができます。

- お金に超余裕がある人

- 「月30万円(年間360万円)×5年」で最速で1,800万円投資する。

- 月10万円(年間120万円)投資できる人

- 15年かけて1,800万円投資する。

- 月5万円(年間60万円)投資できる人

- 30年かけて1,800万円投資する。

- 月3万円(年間36万円)投資できる人

- 50年かけて1,800万円投資する。

要するに、人それぞれのペースで自由に投資できるということです。

一定のペースで、投資をやり続ける必要すらありません。

例えば、「年間50万円投資する年」「年間300万円投資する年」「ほとんど投資しない年」など、その時の都合にあった金額で1,800万円を埋めていくのもアリです。

この柔軟性は、従来の制度では見られなかった大きなポイントです。

NISA枠に年間投資上限額が設定されているのは、「ギャンブルにストップをかけるため」というのが、主な理由だと考えられます。

この点については、後で解説します。

他にも、NISAが裕福層ではなく一般層の底上げを狙った優遇税制という趣旨も、年間投資上限額の設定に関係しているかもしれません。

非課税枠は早く埋めて長く運用した方が有利です。つまり、1,800万円を1年で埋められるのであれば、裕福層が有利になります。

このような状況にならないためにも、年間投資上限額があることで「趣旨に合う制度」になると思います。

④非課税期間は永久

旧制度(つみたてNISA)は、非課税期間が20年でした。

旧制度の非課税対象になる取引は、2018年〜2024年までに投資したものだけで、非課税期間も投資してから20年という縛りがありました。

しかし、新NISAは、以下のような制度となりました。

- 非課税の対象となる取引:いつ始めてもOK

- 非課税期間の縛り:縛りなし

極論、2050年に投資を始めて2100年に売ったとしても非課税になります。

もちろん、その時まで日本がこの制度を維持しているという前提は必要です。

上述したとおり、最短5年で1,800万円を埋められる一方、50年かけても大丈夫とお伝えしたのは、NISA制度が「恒久化」されたからです。この改正は、とてもありがたい仕様になりました。

ちなみに、クレジットカードには「年会費、永年無料」と「年会費、永久無料」という似た言葉があります。どちらも「一生ずっと無料」に見えますが、実は違います。

永年というのは、「長い年月」を意味しています。

つまり、永年無料のクレジットカードは、いつか有料になる可能性があるということです。

一方で、永久無料というのは、言葉通りずっと無料という意味です。

NISA恒久化の「恒久化」という意味は、永久という意味なので、NISAはみなさんが生きている間は一生、非課税になります。

本当にそんなに上手くいくのかな…。

実は2回建てNISAも、制度として導入されるはずでしたが無くなりました。

政府が変われば、税制は変わります。

なので、本当に新NISAがずっと続くのかは、怪しい面もあります。

「100年安心」と言われた年金制度が、今はどうなっているかと同じ話ですね。

そして、これだけ大規模な優遇税制を作るのであれば、どこかで増税はあると考えるべきです。

今回は「金融所得課税の強化」は実現しなさそうですが、今後はわかりません。

今後、政府が以下のような発言をする可能性は十分にあるでしょう。

- 「1,800万円もの投資枠が生涯非課税なのだから、普通の人はもう十分だね!」

- 「それ以上に投資できる人は、要はお金持ちですよね?」

- 「なので、その人たちの配当金や譲渡益の税率を20%から30%にアップします!」

とにもかくにも、とりあえずNISAは恒久化されました。

⑤売却すると非課税枠は復活する

つまり、非課税の「再利用」が可能になります。

以下のような例で考えてみます。

- 1年目に、Vファンドに100万円投資する。この段階で残る投資枠は、「1,800万円−100万円」の1,700万円。

- 2年目に、Vファンドが150万円になり、儲かったため売却。利益に対する税金は一切無しで、利益確定に成功。

- この時に非課税の投資枠は1,700万円→1,800万円に復活する。

1,800万円の投資枠は、あくまで取得価額ベースで管理されます。

上記の例の場合、100万円で買ったものが、その後いくらになろうと関係ありません。

つまり1,800万円という投資枠は、以下のように整理できます。

- 死ぬまでの間に、総額1,800万円まで非課税で投資できる

- 生きている間は、1,800万円分の非課税ポジションを持てる

つまり、所得価額が1,800万円未満になった場合、1,800万円になるまで、また投資できるということです。

とりあえず、「非課税枠は売ったら復活する(取得価額ベース)」という点を覚えておきましょう。

気にすべき縛りは「年間360万円の投資上限額」の方です。

例えば、2023年に360万円の投資枠をフルに使い切ったと仮定します。

2029年に買っていた100万円分のファンドを売った場合、非課税枠は100万円分もとに戻りますが、年間投資上限額は360万円のままです。

つまり「すでに使い切っているため、これ以上の投資はできない」ということになります。

復活した100万円分の非課税枠を利用できるのは、翌年からです。

この「360万円ルール」がなければ、1,800万円の範囲内で、以下のように自由に投資商品を売買できることになります。

- 買って、利益が出たらすぐに売却する。

- 利益は非課税

- 非課税枠はすぐに復活し、新しい株を買う

- 利益が出たらすぐに売却する。

- 利益は非課税

トレードで利益を出し続けられる前提ですが、上記のように1年を通じてちょっとした錬金術が可能になってしまいます。

このような使用方法は、NISA制度の趣旨にあっていません。

「非課税枠が復活」する仕様は、サプライズと言っても良いでしょう。

生涯投資額と呼ばれるとおり、一生の間でその金額までしか投資できないと考えられていたところ、非課税枠が復活するというのは投資家にとって朗報です。

とはいえ、当ブログでは頻繁に売り買いするトレードはおすすめしていません。

ガチャガチャ動かさずに持ち続けることが、長期投資のコツのひとつだからです。

しかし、何が起こるかわからない人生において「もしも」売ってしまった場合でも、非課税枠が復活するのは、非常にありがたい設計です。

つまり、新NISAはメリットだらけです!

ここまでの内容を、一旦まとめます。

新NISAの概要は以下のとおりです。

- 投資枠は1,800万円

- うち1,200万円が成長投資枠

- 年間の投資上限額は360万円

- つみたて投資枠:120万円

- 成長投資枠:240万円

- 非課税期間は永久

- 売却すると非課税枠が復活する

新NISAの凄い5つの点は以下のとおりです。

- 旧制度と併用できる

- 投資枠が1,800万円もある

- 最速5年で枠を使い切れる

- 非課税期間は永久

- 売却すると非課税枠は復活する

もちろん最速5年で枠を使い切れる一方、自分のペースでゆっくり投資してもOKというのも、新NISAの凄い点です。

仮に夫婦2人でこの枠を使い切れれば、総額3,600万円になります。

時間をかけてでもフル活用すれば、十分に億の資産を築けるポテンシャルがある金額です。

繰り返しになりますが、本当に大きなメリットがある改正になりました。

②新NISAに対する感想

ここからは、新NISAの改正を受けて、現時点での当ブログの感想をお伝えしていきます。併せて、みなさんがどのように行動した方が良いのかについても解説します。

結論からお伝えすると、新NISAは「素晴らしい改正」となりました。

20代〜40代の若い世代の人は、未来が変わると思います。

もちろん、50代以降の人にとって十分に利用価値はあります。

ただ資産運用の世界は、早く始めれば早く始めるほど有利なので、若ければ若いほど有利という世界になります。

その理由は、暴落後のリカバリーチャンスが長いこともありますが、何より複利が効くからです。

新NISAでは、1人あたり1,800万円の投資枠(夫婦2人で3,600万円)が与えられました。

超少子高齢化が進む日本という国で、若い世代も含めて多くの可能性が与えられたのは、まさに朗報です。

とはいえ、大規模な投資減税を認める代償として、以下のような反動も覚悟する必要があります。

- 法人税が上がる

- 給与が上がりにく要因になる。

- 金融所得課税が上がる

- 現在約20%の課税が、25%や30%になる可能性がある。

- 消費税が

- 消費税率10%は通過点に過ぎない

上記のように、どこかシワ寄せがいく可能性は高いと思います。

このように考察すると、以下のような状況が発生します。

- 投資をしない人は損

- 投資をしても利益が出なければ損

①投資しない人は損

本来、投資家が払うはずだった税金を投資していない人がたちが増税などにより負担する構図になる可能性があります。

「お金を取られるところにいて、お金をもらえるところにいない」のであれば、ジリ貧になってしまいます。

②投資をしても利益が出なければ損

非課税制度は利益が出てナンボです。

利益が出なければ、非課税も何もあったものではありません。

加えて、他のところで増税されていたら、トータルは損になってしまいます。

そこで、「損をしない人」になるポイントを考えてみます。

「損をしない人」になるにはどうすれば良いか

結論はシンプルに以下の2つです。

- NISA口座を作り投資をする。

- 利益が出る投資をする。

①はとても簡単です。

最近のネット証券口座は、必要項目に記入して口座開設の申し込みをするのに、10分もかかりません。

その後は、1週間から10日程度で口座開設の手続きを完了します。

口座開設は無料で、口座を維持するための手数料も一切かかりません。

銀行口座から証券口座にお金を移せば、すぐに投資を始められます。

ここでつまずく原因は、「めんどくさい」という気持ちだけです。

この気持ちに勝てれば、100人中100人が口座開設できます。

当ブログおすすめの証券口座の開設方法を下記の記事で詳しく説明しています。読んでもらうだけで迷わず簡単に口座開設できます。

問題は、②の「利益が出る投資する」ことです。

こちらは、全員が必ずクリアできるイージーな難易度ではありません。

未来は誰にもわからないので、投資に絶対はありません。

一方で、再現性の高く勝率も高い投資が存在することも事実です。

当ブログでおすすめしている「インデックス投資」がそれにあたります。

インデックス投資とは、S&P500・日経平均株価といった指数に連動した成績を目指す投資です。

万人向けの最も合理的な投資です。

利益が出る投資をしたい場合、以下のような広く分散された低コストの株式インデックスファンドに投資しましょう。

- SBI・V・S&P500インデックス・ファンド

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オールカントリー)

投資期間が40年50年と長くなればなるほど、上記ファンドの妥当性は高くなります。

NISAの非課税枠は、1,800万円あります。

「年間120万円のつみたて投資枠」「年間240万円の成長投資枠」のいずれもインデックスファンドに投資し、「トータル1,800万円全てがインデックスファンド運用」というのが基本戦略になります。

このようにお伝えすると、「つみたて投資枠とは別に、成長投資枠ではもっと攻めた投資の方が良いのでは?」と感じる人もいるかもしれません。

しかし、「成長投資枠」の実態は、おそらく「金融機関の営業のため」のものです。

どういうこと?

営業マンの「年間120万円は堅実にインデックスファンドに投資して、成長投資枠ではより成長が見込めるアクティブファンドに投資しましょう!」という営業トークが目に浮かびませんか?

金融機関は、顧客から手数料をとってナンボです。

売買手数料のかからないファンドや信託報酬の低いファンドばかり売っていても、全然稼げません。

非常に高い手数料が取れるアクティブファンドを売りたくなるのは当然です。

でも、この手の営業トークに乗せられてはいけません。

世界的な投資の名著「敗者のゲーム」には次のような記載があります。

15年間のプロのマネージャーの成績を見ると、90%はインデックス投資に及ばない。出典:チャールズ・エリス著「敗者のゲーム[原著第8版]」

統計的に見て、みなさんがアクティブファンドに投資して勝てる確率はたった1割です。

これは、金融業界が知られたくない「不都合な真実」の一つと言っても良いでしょう。

アクティブファンドの投資をプロのマネージャーに任せたら勝てそうな気がしますが、現実はそうではないということです。

15年以上の投資成績を見ると、インデックスファンドに勝てるアクティブファンドは、たった1割しかありません。

「このインデックスファンドに長期投資すると勝率は9割ですが、私に投資すると勝率は1割です」と宣伝する人に投資する人はいないでしょう。

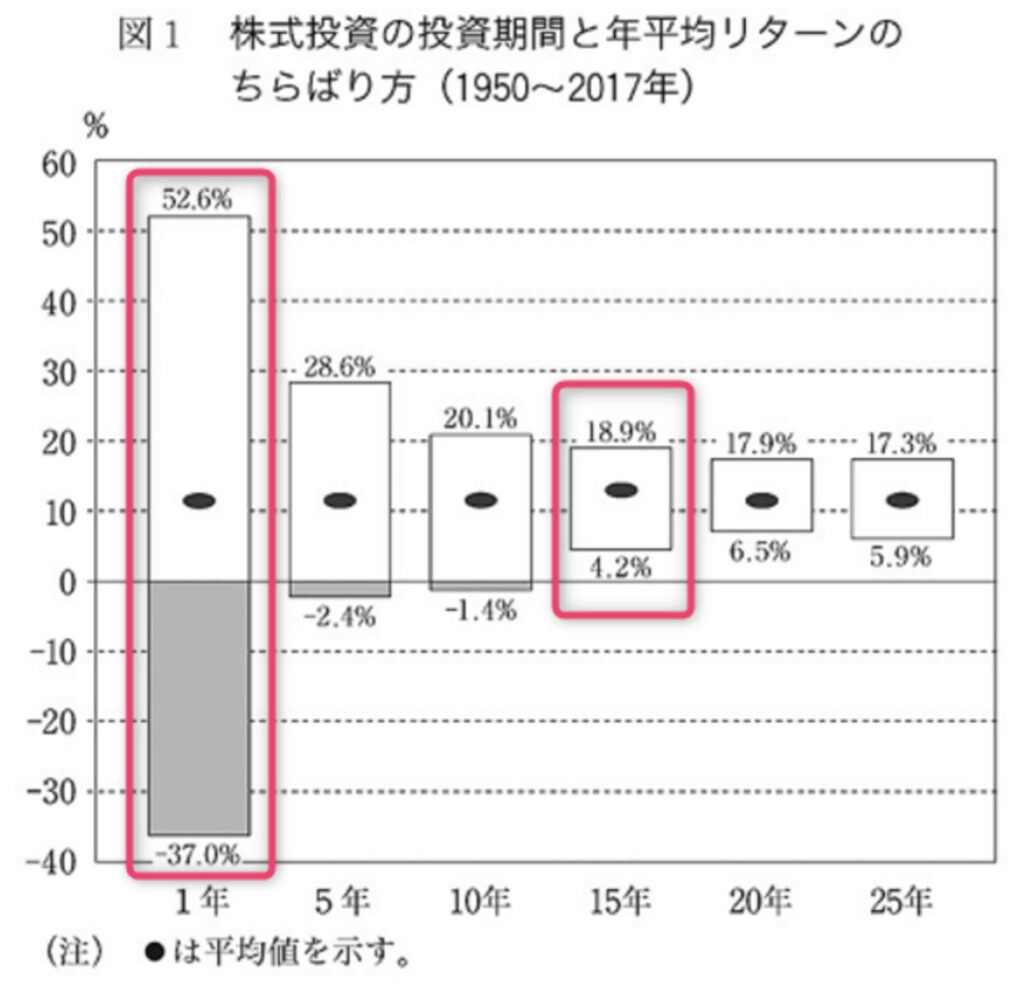

またアメリカの大学教授の研究によると「1950年〜2017年の間では、どの年から投資を始めたとしても、15年以上投資を続ければリターンはマイナスにならなかった」ということも分かっています。

下の図を見てください。

上図の左端のように、1950年〜2017年の間にどこかの1年間だけ投資した場合、そのリターンは−37%〜+52.6%まで大きな幅があります。

つまり「当たり年」を引けるかどうかで成績が大きく変わります。

一方で、どこかの15年間を切り取って投資をした場合(右から3つ目のグラフ)、そのリターンは+4.2%〜+18.9%の間に収まっています。

つまり「どの15年を切りとっても、15年間投資すれば損した人はいなかった」ということです。

これは米国株のデータですが、全世界株にも似たような傾向になります。

長期投資をおすすめする根拠はこれです。

15年以上「優良な指数」に投資すると、損をする可能性は極端に低くなります。

絶対損をしないかというと、そこまではっきりは言えませんが、損する可能性は限りなく低いです。

一方、高コストのアクティブファンドは必ずしもこの限りではありません。

成長投資という「誘惑」に負けて、変なぼったくりファンドを買ったらアウトです。

繰り返しになりますが、結局は多くの人にとって、以下の方法が一番勝率が高い投資手法になります。

- 広く分散された、低コストの株式インデックスファンドを買う。

- 最低でも15年以上は保有し続けるつもりで投資する。

重要なのは、数年損をする期間か続いたとしても、「ひたすら積み立てを継続して売らない」「下手に売買せずに淡々と買う」という2つを守ることです。

もちろん、凄腕トレーダーや天才投資家はこの限りではありません。しかし、そんな人は上位数%の人だけでしょう。

私を含めて残る90%以上の人は、自分が凄腕や天才ではないと自覚しておくべきでしょう。

金融庁の「本音」とは

ここで、金融庁の本音を想像してみます。

正直な本音は「成長投資枠も含めて、まともなインデックスファンドだけ買ってくれ」というところでしょう。

実際、有名投資ブロガーたちとの座談会で金融庁は次のことを言っていたそうです。

成長投資枠は人生で積み立てられない時のキャッチアップ枠。つみたて枠の商品のキャッチアップをサポートするという考え方。

(出典:梅屋敷商店街のランダム・ウォーカー「【追記あり】NISA拡充・恒久化の内容確定、金融庁でブロガー座談会速報」)

ちょっと意味がわからない…。

長い人生の中では、年間120万円の投資ができない時もある一方で、給与・ボーナスが上がって余裕ができ、120万円以上投資できる時もあるはずです。

そんな時は「成長投資枠を使ってつみたて商品をたくさん買ってキャッチアップしてください(元々考えていた積立ペースに追いついてね)」と金融庁は言いたいのだと思います。

つまり、成長投資枠を使って「個別株で大きなリターンを狙ってみましょう!」とか「アクティブファンドで攻めてみましょう!」のようなことは勧めていないというわけです。

大きくこのような話をしない背景には、おそらく「大人の事情」があるんだと思います。

NISAという仕組みを作るには、金融期間のシステム投資が不可欠です。

口座開設・維持、売買取引などの事務手続きをしてくれるのも金融機関です。

行政が彼らを「手数料を奪う悪魔」のように攻め立てるのもアンバランスだと感じます。

金融機関は、あくまで営利目的の民間企業です。

もちろん、私たちも金融機関のサービスを使う以上、適正な対価(手数料)は払うべきです。

アクティブファンドの大半がダメ商品という事実と、金融機関がインフラを整えてくれたおかげで資産運用がやりやすくなったという事実は、分けて考える必要があります。

低コストのインデックスファンドを買うだけで、ほとんど売買せずただ持つだけという客は、証券会社にとっては「まったく美味しくない客」です。

しかし、その方法が一番勝率が高く再現性も高いため、仕方ない側面もあります。

なのでどうしても、「ありがとう。ごめんなさい。これからもよろしくお願いします。」という距離感になってしまいます。

NISAのデメリットについて

最後に、NISAのデメリットについてお伝えします。

NISAには「損益通算」や「繰越控除」がありません。

通常、A株で50万円儲けて、B株で30万円損した場合、トータルの利益は「50万円−30万円=20万円」になります。

これを損益通算と言います。

しかしNISAではこれができません。

「儲かった時は非課税なんだから、損した時もそのままだよ」ということです。

要するに、負けた時に取り返すチャンスがない状態です。

この意味で、NISA口座での資産運用は、一般口座での取引以上に損してはいけません。

損益通算や繰越控除ができない点も「NISA口座ではインデックス運用を徹底する」という背景の一つです。

NISAというのは、イギリスのISAという仕組みをモデルにしています。

本家ISAが導入されてから早20年、イギリスでは資産残高が100万ポンド(約1.6億円)超える「ISAミリオネア」が続々と出現して始めているそうです。

次は私たち日本の番です。

今から数十年後、日本で多くのNISAミリオネア(億り人)が生まれることを楽しみにしています。

まとめ:新NISAを理解して資産形成を進めよう

今回の記事では、2024年1月から改正される新NISAについて、以下の2点について解説しました。

- 新NISAの凄さ5選

- 新NISAに対する感想

新NISAの概要は以下のとおりです。

- 投資枠は1,800万円

- うち1,200万円が成長投資枠

- 年間の投資上限額は360万円

- つみたて投資枠:120万円

- 成長投資枠:240万円

- 非課税期間は永久

- 売却すると非課税枠が復活する

新NISAの凄い5つの点は以下のとおりです。

- 旧制度と併用できる

- 投資枠が1,800万円もある

- 最速5年で枠を使い切れる

- 非課税期間は永久

- 売却すると非課税枠は復活する

最速5年で枠を使い切れる一方、自分のペースでゆっくり投資可能なのも新NISAの凄い点です。

素晴らしい改正になりました。

20代〜40代の若い世代は、未来が変わると思います。

ただし、NISAを「正しく使う」という前提が必要です。

正しく使うためには、以下の点をどれだけブレずに徹底できるかがポイントになります。

- 買うものは「広く分散された株式インデックスファンド」が基本

- 投資期間は15年以上が目安

数十年後、NISAミリオネア(億り人)がたくさん誕生するのが楽しみです。

「資産運用は、やった方が良い」から「資産運用は、やらなきゃ損」という世界になっていくでしょう。

増税がなければ良いのですが、おそらく高確率で増税はあると考えておきましょう。

NISAのような優遇税制を使わなければ、シワ寄せを受けるだけになります。

そもそも、日本自体が低成長のワナにはまっています。

資産運用をしなくても、給料が上がり社会保険が充実し続けるなら良いですが、それが期待できる状況はないでしょう。

悲しい気もしますが、「より成長性の高い国(市場)にお金を流して恩恵を受ける」というのが、これからのトレンドになっていく可能性は高いです。

まだ証券口座を持っていない人は、ぜひ口座開設して少しでも早く資産運用を始めてください。

当ブログでおすすめしている証券口座は「SBI証券」と「楽天証券」の2つです。

国内株式個人取引シェアNo.1の証券会社

- 口座開設・口座維持手数料無料

- 取引手数料業界最安クラス

- 国内株・外国株、トップクラスの豊富な投資先

初心者にも操作しやすくおすすめの証券会社

- 優良米国ファンドが購入可能

- 手数料が仰臥位最安クラス&楽天ポイントで支払える

- 楽天ポイントで株が買える

「楽天経済圏」の住人ではない人は、現状は「SBI証券」が一番おすすめです。

「SBI証券」は商品ラインナップ、手数料の安さ、各種特典、どれもレベルが高く、個人投資家から「人気No.1のネット証券」になっています。

選んで「ハズレのない証券会社」です。

今回の記事の内容は以上になります。

最後まで読んでいただいてありがとうございました。それでは失礼します。