「敗者のゲーム」を要約|投資で勝ち続ける3つの方法を解説

こんにちは。しんです。

上記の内容をわかりやすく書きました。

今回、ご紹介する記事を読んでいただければ、「負ける投資」と「勝つ投資」の違いがサクッと理解できます。

書籍『敗者のゲーム』は、多くの投資家から高い評価をされている投資本です。

これから投資をはじめる人も、すでに投資をしている人も絶対に読んでおくべき名著ですよ。

「結論、どのような投資手法をすればいいの?」という疑問に回答しているので、ぜひ最後まで読んでみてください!

書籍『敗者のゲーム』のざっくり解説

ざっくり結論からお伝えすると、「株式投資は『敗者のゲーム』である」ということです。

これだけ聞いても「はぁ?」と思うので、もうちょっと説明します。

『敗者のゲーム』と『勝者のゲーム』

本書では、上記のゲームをテニスの例で説明しています。

その内容は、テニスには「プロのテニス試合」と「アマチュアのテニス試合」があるというものです。

そして、その結果は次にようになります。

- 「プロのテニス試合」は、強力で正確なショットでポイントを取り勝利をつかむ

- 「アマチュアのテニス試合」は、相手のミスにより勝利をつかむ

このように、自ら積極的に勝ちにいくことで勝利をつかむ「プロのテニス試合」を「勝者のゲーム」

反対に、相手がミスするまで待つことで勝利をつかむ「アマチュアのテニス試合」を「敗者のゲーム」としています。

他の例として挙げられるのがゴルフです。

ゴルフで勝つため必要なことは「ミスショットをできるだけ少なくすること」といっても過言ではないでしょう。

そして本書では、株式投資は「敗者のゲーム」であると断言されています。

株式投資が『敗者のゲーム』である3つの理由

株式投資が『敗者のゲーム』である理由は次の3つです。

- プロの投資運用機関のほとんどは市場平均に負けている

- アクティブ・ファンドのコストが高い

- 誰も未来を予想できない

プロの投資運用機関のほとんどは市場平均に負けている

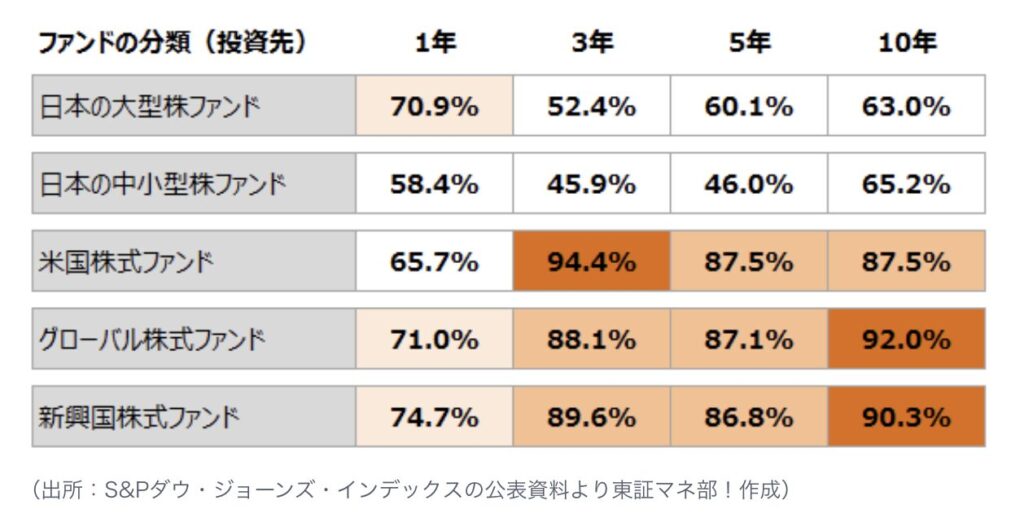

プロの投資運用機関は、単年でみれば市場平均に勝っているときもありますが、長期的にみればほとんど市場平均を勝つことできていません。

上図でわかるように、ほとんどの運用機関が市場平均に負けています。

そして、その割合は10年間で7割以上、20年間では8割以上の機関が市場に負けているのです。

アクティブ・ファンドのコストが高い

ファンドには2つの種類があります。

- アクティブ・ファンド…市場平均を上回る成績を目指す

- インデックス・ファンド…市場平均を目指す

アクティブ・ファンドはインデックス・ファンドに比べて圧倒的にコストが高い傾向にあります。

市場平均を上回る成績を目指しているから、多くの人手と調査研究が必要になるのは当たり前ですよね。

ざっくり計算してみます。

- 取引コスト(買い)…1%

- 取引コスト(売り)…1%

- 運用維持コスト…1.25%

- トータル…3.25%

つまり、アクティブ・ファンドが市場平均に勝つためには、上記の3.25%のコスト以上の実績を上げなければいけません。

仮に、市場平均が9%だとすると、アクティブ・ファンドが市場平均に勝つためには12.25%以上の成績をあげる必要があるのです。

これはかなり至難の業と言っていいです。

これこそが、ほとんどの運用機関が負けてきた理由になります。

誰も未来を予測できない

結論、株式市場の未来は誰も予測できません。

当然ですよね。

未来がわかっていれば、みんなその人の真似をするはずです。

世界一の投資家ウォーレン・バフェットでさえ、平均のリターンは年20%程度なんですから。

あなたが誰かにリターンが30%期待できる投資があると言われたときは、一度止まって考えてみてください。

その人は世界一の投資家ですか?

投資で勝ち続ける3つの方法

結論からいうと、投資で勝ち続ける方法は次の3つです。

- インデックス・ファンドに投資

- ドルコスト平均法

- 売らずに持ち続ける

順番に解説していきます。

インデックス・ファンドに投資する

本書では、インデックス・ファンドへの投資を推奨しています。

上記でも説明しましたが、インデックス・ファンドは市場平均を目指す投資です。

インデックス・ファンドのメリットは次の3つです。

- 手数料が安い

- 自動で最適な銘柄に組み替える

- 個別の銘柄分析の必要がない

手数料が安い

インデックス・ファンドの手数料はアクティブ・ファンドと比べて圧倒的に割安です。

次の記事で代表的なインデックス・ファンドの運用手数料を紹介してしています。

優良なインデックス・ファンドの手数料は0.1%もかかりません。

1,000万円を運用しても年間に1万円しか手数料が取られない計算になります。

自動で最適な銘柄に組み替える

例えば、インデックス投資の代表的な指数であるS&P500は1年に4回、組み入れ銘柄を替えています。

つまり、その時その時で優良な銘柄と落ちこぼれた銘柄を入れ替える作業があるんです。

自動で常に絶好調な銘柄に投資することができます。

さらに、上記で説明したように、その入れ替え作業を破格の安さでしてくれるんですよね。

個別の銘柄分析の必要がない

つねに自動的に最高の企業たちに投資できるので、細かい企業分析や財務諸表の確認などまったく必要がありません。

インデックス投資とは、世界全体の経済発展に賭けることと同義です。

なので、世界経済が発展し続ける限り資産は拡大していきます。

ドルコスト平均法で投資する

ドルコスト平均法とは、ざっくりいうと定期的に定額を積み立てしていくことです。

ドルコスト平均法はおもに3つのメリットがあります。

- 心の平穏を保ちやすい

- 投資タイミングをはかる必要がない

- 長期投資で力をはっきする

心の平穏を保ちやすい

ドルコスト平均法は、資金を複数回にわけて投資するので、投資資金の負担を軽減することができます。

さらに、少額から投資することで相場の変動に慣れる練習にもなります。

上下の激しい株式市場で心の平穏を保ちやすいと思いますよ。

初心者にもっともおすすめできる投資手法です。

投資タイミングをはかる必要がない

株式市場は変動が激しい世界です。

しかし、ドルコスト平均法はどんな時でも同じ金額を定期的に投資する方法なので、自動的に相場の平均をとってくれます。

例えば次のようにです。

- 株高のとき:株価が高いので、同じ金額でも少しの株式しか買えない

- 株安のとき:株価が低いので、同じ金額でも多くの株式が買える

長期投資で力を発揮する

上記で説明したとおり、ドルコスト平均法は自動的に相場の平均をとってくれます。

その精度は、長期になればなるほど本領を発揮します。

ドルコスト平均法は長期投資にもっとも適した投資法です。

売らずに持ち続ける

投資で勝ち続けるために重要なのは、買った株を売らずに持ち続けることです。

持ち続けることが重要な理由は次の2つになります。

- 「稲妻が輝く瞬間」に居合わせないといけない

- 税金を考える

「稲妻が輝く瞬間」に居合わせないといけない

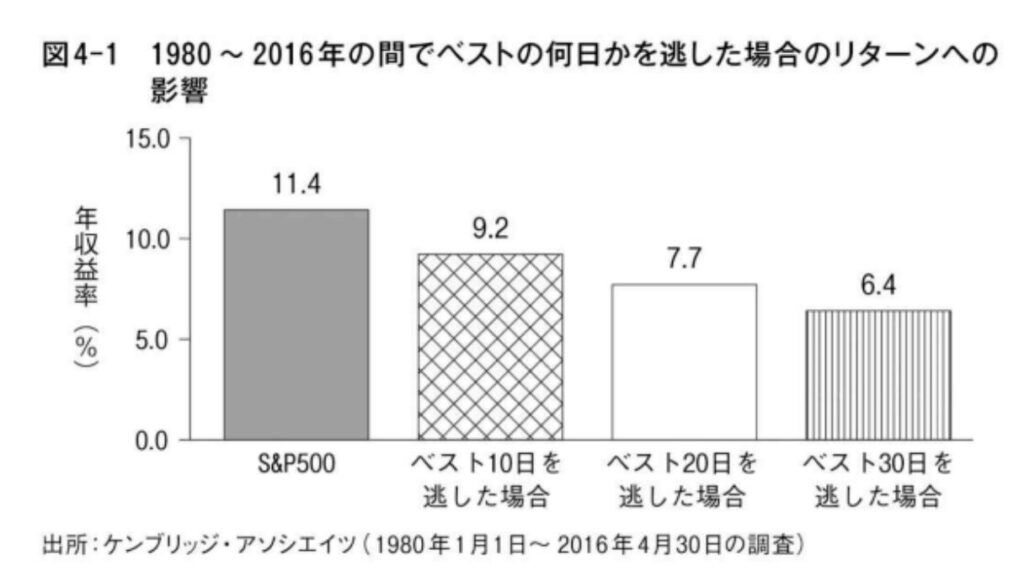

「敗者のゲーム」では、株式が最も上昇した日の前に売ってしまったときの、株式の複利利回りに与える影響が書かれています。

つまり、下落時に売ってしまい、次の上昇を逃したときの機会損失のことです。

下の図をみてください。

この図は、36年間(1980〜2016年)で最も上昇した日の前に売ってしまったときのリターンへの影響を示しています。

- 上昇したベスト10日を逃した場合:

- リターン平均は11.4%→9.2%へ減少

- 上昇したベスト20日を逃した場合:

- リターン平均は11.4%→7.7%へ減少

- 上昇したベスト30日を逃した場合:

- リターン平均は11.4%→6.4%へ減少

さらに、過去109年間で、ベスト10日を逃しただけで、この間の利益の3分の2を失うと研究結果がでているそうです。

本書では以下のように書かれています。

長期的に見て投資家が失敗する原因の1つは、激しい下げ相場に遭遇してパニックに陥り、上記のような最大の上げ相場に参加する機会を自ら放棄してしまうことだ。この教訓は明らかである。投資家は、「稲妻が輝く瞬間」に市場に居合わせなければならないということだ。相場のタイミングで賭ける投資は間違っており、決して考えてはいけない。

税金を考える

株式投資は利益に約20%の税金がかかってしまいます。

仮に100万円の含み益があって、株を売って現金にしたら80万円になってしまう計算です。

そのため、株式はなるべく売らずに持ち続けることで複利運用を最大に活用することができます。

勝つための具体的な投資手順

それでは、次は勝つために実際どういう投資手順で行うべきか説明していきます。

投資手順は次の3ステップです。

- 証券口座を開設する

- インデックスファンドに積立投資する

- 新NISA口座を使う

順番に説明していきますね。

証券口座を開設する

まずは証券口座を開設しましょう。

結論からお伝えすると、証券会社はネット証券の1択です。

その中でもおすすめの証券会社は次の2つです。

ネット証券はこの2トップです。どちらかにしておけば間違いありません。

それぞれのネット証券の口座開設方法は下記の記事でくわしく解説しています。

インデックスファンドに積立投資する

口座開設できたら、次はいよいよ投資はじめていきましょう!

上記でも説明したように、投資する商品はインデックス・ファンド(投資信託)ですよ。

とは言っても、投資初心者の方はどのインデックス・ファンドに投資すればよいかわからないと思います。

なので、ここでは思い切って私がおすすめするインデックス・ファンドを紹介します。

- e-MAXIS Slim 全世界株式(オール・カントリー)

- e-MAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス・ファンド

以上の3つです。

どのファンドも手数料がとても安く、実績や資金流入量も文句のつけようがありません。

私は、SBI・V・S&P500インデックス・ファンドで積立投資をしています。

注意点としては、SBI・V・S&P500インデックス・ファンドはSBI証券でしか投資できません。

そのため、SBI・V・S&P500インデックス・ファンドに投資を考えているのであればSBI証券で口座開設をしましょう。

新NISA口座を使う

どのファンドで投資するか決まったら、積立設定していましょう!

このときに絶対に新NISAを利用してください。

新NISAとは2024年から始まった優遇税制制度です。

ざっくり説明すると、新NISA口座で投資すると売ったときの利益に税金がかかりません。

新NISAについてのくわしい内容は以下の記事でまとめているので、ぜひ確認してみてください。

インデックス投資で勝ち続ける投資をしていこう!

ご紹介した「投資で勝ち続ける3つの方法」を実践すれば、80点以上の投資をすることができます!

書籍『敗者のゲーム』はインデックス投資についての名著です。

これから投資を始めるかたも、すでに投資をしているかたも絶対に読んでおくべき本ですよ!

最後に、ご紹介した内容をおさらいしておきましょう。

今回の記事の内容は以上になります。

最後まで読んでいただいてありがとうございました。

この記事が何かの役に立てれば幸いです。

それでは失礼します。